Усн – это упрощенная система налогообложения, применяемая в России для самозанятых граждан и некоторых категорий предпринимателей. Суть системы заключается в уплате налога только с доходов без учета расходов предпринимателя.

Важно отметить, что для самозанятых граждан предусмотрена возможность уплаты налога по месту жительства или по месту осуществления деятельности. Это означает, что предприниматели могут выбрать удобный для себя вариант уплаты налога.

Уплата налога по месту жительства предполагает исчисление и уплату налога по месту фактического проживания предпринимателя. В этом случае налоговые платежи осуществляются в органы налоговой службы, ответственные за налогообложение в данной территориальной зоне. Для этого предприниматель должен подать декларацию по месту жительства и самостоятельно рассчитать сумму налога.

Уплата налога по месту деятельности предполагает исчисление и уплату налога по месту осуществления предпринимательской деятельности. В этом случае налоговые платежи осуществляются в налоговые органы, ответственные за территорию, где фактически осуществляется деятельность. Для этого предприниматель также должен подать декларацию по месту деятельности и рассчитать сумму налога самостоятельно.

- УСН: основные понятия и общая информация

- Основные понятия УСН:

- Основная информация о УСН:

- УСН в России: особенности и преимущества

- УСН для индивидуальных предпринимателей

- Преимущества УСН для индивидуальных предпринимателей:

- Особенности УСН для индивидуальных предпринимателей:

- УСН для юридических лиц

- Преимущества УСН для юридических лиц

- Ограничения и условия применения УСН

- Расчет УСН: методы и способы

- УСН и налоговая декларация: основные моменты

- Сроки подачи налоговой декларации

- Содержание налоговой декларации

- Вопрос-ответ:

- Какие условия нужно выполнить, чтобы зарегистрироваться по месту жительства?

- Могу ли я зарегистрироваться по месту деятельности, если у меня отсутствует прописка?

- Как узнать, где можно зарегистрироваться по месту жительства или месту деятельности?

- Могу ли я выбрать, где зарегистрироваться – по месту жительства или месту деятельности?

- Какие документы необходимы для регистрации по месту деятельности?

- Какая процедура получения услуги Усн?

- Видео:

- Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)

УСН: основные понятия и общая информация

Основные понятия УСН:

1. УСН – упрощенная система налогообложения.

2. Объект налогообложения – деятельность, которая подлежит налогообложению по УСН.

3. УСН единый налог – основной налоговый платеж, который уплачивается по УСН.

Основная информация о УСН:

| Ставка налогообложения | Объем доходов | Объем расходов |

|---|---|---|

| 6% | до 60 млн рублей в год | – |

| 15% | – | до 15 млн рублей в год |

УСН позволяет предпринимателям снизить налоговую нагрузку и сократить административные затраты по учету и уплате налогов. Данный режим налогообложения стимулирует развитие малого и среднего бизнеса, а также упрощает процесс ведения предпринимательской деятельности.

УСН в России: особенности и преимущества

УСН предназначена для малого и среднего бизнеса и является альтернативой общей системе налогообложения (ОСН). Основное отличие УСН от ОСН заключается в способе расчета налоговой базы и ставке налога.

Основные особенности УСН:

| 1. | Упрощенный порядок ведения бухгалтерии и отчетности. Для предпринимателей, работающих по УСН, достаточно вести учет по упрощенной системе, что значительно сокращает время и затраты на бухгалтерию. |

| 2. | Уплата налога осуществляется по факту получения дохода. Это означает, что предприниматель обязан уплатить налог только в случае фактического получения дохода, а не при его фактическом списании. |

| 3. | УСН предусматривает упрощенный расчет налоговой базы и ставки налога. Налоговая база для УСН рассчитывается исходя из оборота предпринимателя за отчетный период и умножается на определенный коэффициент в зависимости от вида деятельности. |

Преимущества УСН:

| 1. | Снижение налоговой нагрузки. В зависимости от вида деятельности и оборота, ставка налога в УСН может быть значительно ниже, чем в ОСН. Это позволяет снизить налоговые платежи и увеличить рентабельность бизнеса. |

| 2. | Упрощенная отчетность. При работе по УСН предприниматель имеет возможность сократить время и затраты на подготовку и сдачу отчетности, так как требования к отчетности в УСН менее строгие, чем в ОСН. |

| 3. | Усиленный стимул к развитию бизнеса. Благодаря снижению налоговой нагрузки и упрощенной отчетности, УСН создает благоприятные условия для развития малого и среднего бизнеса в России. |

УСН является популярным налоговым режимом среди предпринимателей, особенно малого и среднего бизнеса, благодаря своим особенностям и преимуществам. Однако, прежде чем выбрать УСН, необходимо тщательно изучить условия и ограничения этого режима, чтобы сделать оптимальный выбор для своего бизнеса.

УСН для индивидуальных предпринимателей

УСН для индивидуальных предпринимателей может быть применен, если сумма всех доходов и сумма всех расходов предпринимателя за предыдущий год не превышают установленные государством лимиты.

Преимущества УСН для индивидуальных предпринимателей:

- Упрощенная система учета и отчетности. Индивидуальным предпринимателям нет необходимости вести сложную бухгалтерию и составлять многочисленные отчеты.

- Снижение налоговой нагрузки. В рамках УСН ставки налога на прибыль гораздо ниже, чем при применении общей системы налогообложения.

- Упрощенная процедура уплаты налогов. Подоходный налог в УСН уплачивается в течение года путем ежемесячных авансовых платежей, что снижает нагрузку на предпринимателя.

Особенности УСН для индивидуальных предпринимателей:

- Размер ставки налога зависит от вида деятельности предпринимателя и может быть разным для разных отраслей.

- УСН не может быть применен для определенных видов деятельности, таких как производство и продажа товаров, а также оказание транспортных услуг.

- Индивидуальные предприниматели, работающие по УСН, обязаны вести учет доходов и расходов и хранить соответствующую документацию.

УСН для индивидуальных предпринимателей является удобным режимом налогообложения для многих предпринимателей, которые работают в сфере услуг или по договорам подряда. Однако необходимо тщательно изучить все условия и ограничения применения данного режима, чтобы избежать возможных проблем с налоговыми органами.

УСН для юридических лиц

Упрощенная система налогообложения (УСН) представляет собой налоговый режим, который позволяет юридическим лицам упростить процесс уплаты налогов и снизить налоговую нагрузку. Данный режим применяется для того, чтобы содействовать развитию малого и среднего бизнеса.

Преимущества УСН для юридических лиц

Введение УСН для юридических лиц имеет ряд преимуществ:

- Упрощение ведения бухгалтерии и налогового учета. При применении УСН юридическое лицо освобождается от обязанности составлять отчетность в налоговых органах, а также от ведения налоговых книг и покупки кассового аппарата, если его доход не превышает установленный предел.

- Снижение налоговой нагрузки. Вместо общих налоговых ставок, в УСН установлен единый налоговый платеж, который зависит от вида деятельности и дохода.

- Уменьшение расходов на оплату услуг специалистов в области налогообложения. В УСН отсутствуют сложные налоговые системы, что позволяет сократить затраты на аутсорсинг бухгалтерии и налогового консалтинга.

Ограничения и условия применения УСН

Для применения УСН юридическое лицо должно отвечать определенным условиям:

| Условие | Признак |

|---|---|

| Тип деятельности | Только для некоммерческих организаций и некоторых видов предпринимательской деятельности (например, розничная торговля, услуги) |

| Доход | Годовой доход не должен превышать установленных лимитов для участников УСН |

| Количество сотрудников | Число сотрудников не должно превышать установленные ограничения |

В случае несоблюдения условий, юридическое лицо не может применять УСН и должно перейти на общую систему налогообложения.

Ознакомившись с преимуществами и условиями применения УСН, юридические лица могут принять решение о переходе на этот налоговый режим для оптимизации своей налоговой нагрузки и упрощения учета. В случае сомнений или сложностей рекомендуется обратиться к специалисту в области налогообложения для консультации и подробной информации о применимости данного режима для конкретного бизнеса.

Расчет УСН: методы и способы

Существует несколько методов и способов расчета УСН:

1. Доходный метод. Согласно этому методу, налоговая база определяется как разница между доходами и расходами предприятия за отчетный период. При этом доходы учитываются без учета НДС, а расходы включают в себя все фактически понесенные затраты.

2. Доходы минус расходы. Этот метод расчета УСН предполагает определение налоговой базы путем вычета из доходов предпринимателя всех расходов, связанных с осуществлением деятельности. Расходы учитываются без учета НДС и включают в себя затраты на материалы, заработную плату, аренду, коммунальные услуги и прочие прямые затраты.

3. Учет по кассе. По этому методу налоговая база определяется как разница между доходами и расходами, фактически поступившими наличными деньгами. При использовании данного метода предприниматель учитывает доходы и расходы только по факту их поступления или выплаты в денежной форме.

4. Учет по выручке. Согласно этому методу налоговая база определяется как разница между выручкой (доходами) и прямыми затратами предпринимателя. При этом прямыми затратами считаются только те затраты, которые непосредственно связаны с производством и реализацией товаров, работ и услуг.

При выборе метода и способа расчета УСН необходимо учитывать особенности и виды деятельности предприятия, а также объем выполняемых работ или оказываемых услуг. Использование правильного метода расчета УСН позволяет оптимизировать налоговую нагрузку и снизить риски возникновения налоговых споров и проверок со стороны налоговых органов.

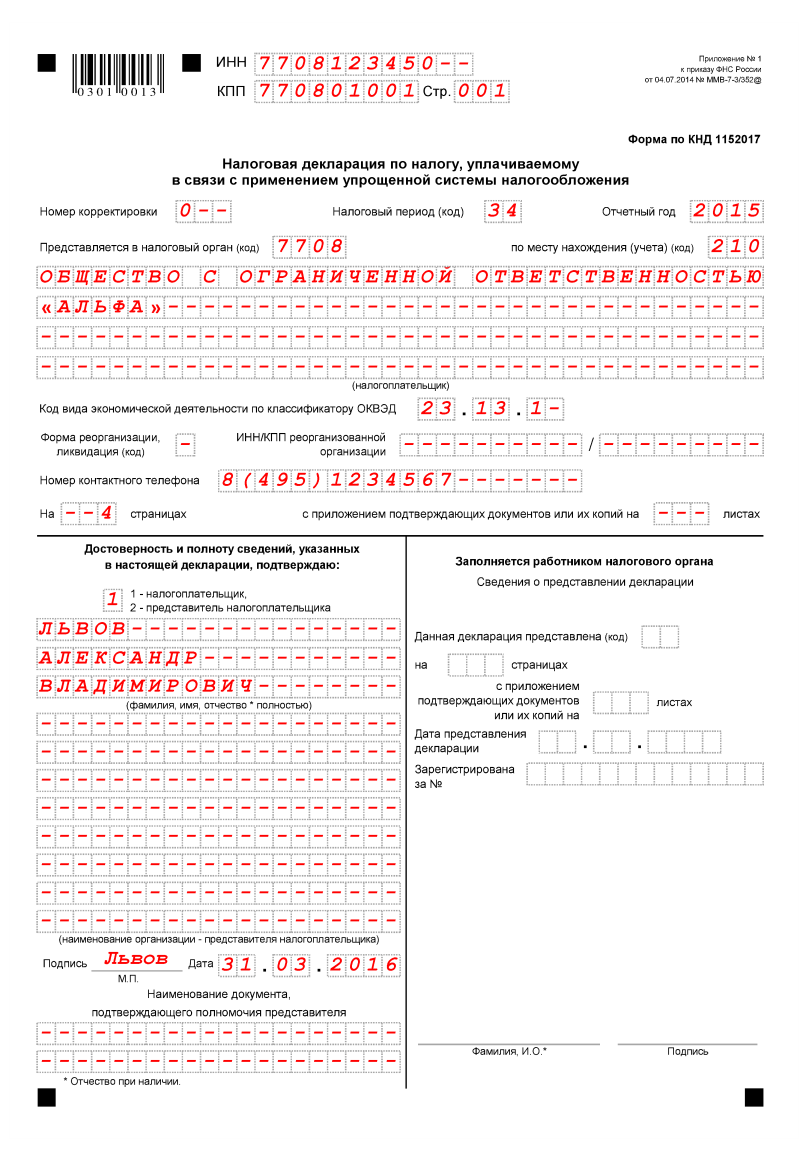

УСН и налоговая декларация: основные моменты

Упрощенная система налогообложения (УСН) предоставляет предпринимателям возможность вести учет и уплачивать налоги по упрощенной схеме. Однако, как и при любой другой форме налогообложения, при УСН требуется подача налоговой декларации. Ниже приведены основные моменты, которые необходимо учесть при составлении налоговой декларации по УСН.

Сроки подачи налоговой декларации

Для предпринимателей, работающих по УСН, существует определенный срок, в течение которого необходимо подать налоговую декларацию. Обычно этот срок приходится на конец следующего после отчетного квартала месяца. Например, если мы говорим о декларации за первый квартал, то срок подачи может быть до конца апреля.

Содержание налоговой декларации

В налоговой декларации по УСН предприниматель должен указать информацию о доходах и расходах, полученных и понесенных за отчетный период. Важно четко и полно заполнить все поля декларации, чтобы избежать возможных ошибок и проблем при проверке со стороны налоговых органов.

Кроме того, в некоторых случаях могут потребоваться дополнительные документы и разъяснения по определенным пунктам декларации. При подаче налоговой декларации по УСН всегда лучше обратиться за консультацией к специалисту в области налогового права.

Основные моменты, о которых нужно помнить при составлении налоговой декларации по УСН, включают сроки подачи декларации и содержание самой декларации. Важно не только своевременно подать декларацию, но и правильно заполнить ее, чтобы избежать возможных проблем и неустоек со стороны налоговых органов.

Вопрос-ответ:

Какие условия нужно выполнить, чтобы зарегистрироваться по месту жительства?

Для регистрации по месту жительства необходимо предоставить документы, подтверждающие ваше право на проживание в данном адресе, такие как паспорт и договор аренды или свидетельство о собственности на жилой объект.

Могу ли я зарегистрироваться по месту деятельности, если у меня отсутствует прописка?

Нет, регистрация по месту деятельности возможна только для работников организаций, находящихся в здании учреждения, где работаете. Для этого необходимо предоставить документы, подтверждающие ваше трудоустройство и проживание в другом месте.

Как узнать, где можно зарегистрироваться по месту жительства или месту деятельности?

Чтобы узнать, где можно зарегистрироваться по месту жительства или месту деятельности, необходимо обратиться в местное отделение ФМС или МФЦ. Там вам предоставят всю необходимую информацию и помогут оформить регистрацию.

Могу ли я выбрать, где зарегистрироваться – по месту жительства или месту деятельности?

В большинстве случаев, регистрация возможна только по месту жительства или по месту деятельности. Выбрать место регистрации вы можете только в том случае, если у вас есть правовое основание для регистрации по обоим адресам.

Какие документы необходимы для регистрации по месту деятельности?

Для регистрации по месту деятельности необходимо предоставить документы, подтверждающие ваше трудоустройство, например, трудовой договор или приказ о приеме на работу, а также документы, подтверждающие ваше право на проживание в другом месте, например, свидетельство о собственности или договор аренды.

Какая процедура получения услуги Усн?

Для получения услуги Усн необходимо обратиться в налоговую инспекцию и подать заявление в соответствии с местом жительства или местом деятельности. В заявлении необходимо указать все необходимые данные и предоставить необходимые документы, соответствующие требованиям налоговой инспекции.

Leave a Reply