Закрытие индивидуального предпринимательства – это важное юридическое действие, которое требует тщательной подготовки. Одним из обязательных этапов закрытия ИП является подготовка и сдача налоговой отчетности. Ведь закрытие ИП не освобождает предпринимателя от обязанности уплачивать налоги.

Согласно действующему законодательству, предприниматель должен отчитаться по налогам в установленные сроки. Для этого ему необходимо подготовить и сдать следующие документы: налоговую декларацию, отчет о доходах и расходах, а также сведения о сделках.

Сроки отчетности зависят от вида деятельности и системы налогообложения, которую выбрал предприниматель. Обычно сдача налоговой отчетности при закрытии ИП происходит в течение определенного периода после подачи заявления о прекращении. Необходимо знать, что несвоевременная сдача налоговой отчетности может привести к негативным последствиям, таким как штрафы и задержка в получении документов, подтверждающих закрытие ИП.

- Сроки отчетности при закрытии ИП по налогам:

- Доходы и расходы

- Налог на прибыль

- Ставка налога на прибыль

- Освобождение от налога на прибыль

- Единый налог на вмененный доход

- Уплата НДС

- Социальные налоги

- График отчетности в налоговую инспекцию

- Вопрос-ответ:

- Какой срок для отчётности при закрытии ИП?

- Сколько времени даётся для отчётности при прекращении деятельности ИП?

- Какой срок установлен для отчетности по налогам при закрытии индивидуального предпринимателя?

- Сколько времени дается для отчётности, когда закрываешь ИП?

- В течение какого периода времени нужно отчитаться по налогам при прекращении деятельности ИП?

- Какой срок для отчетности по налогам при закрытии ИП?

- Что нужно включить в отчетность при закрытии ИП?

- Что будет, если не представить отчетность в срок при закрытии ИП?

- Видео:

- Как заполнить декларацию ИП УСН Доходы 6%? Видеоинструкция

Сроки отчетности при закрытии ИП по налогам:

При закрытии ИП необходимо представить следующие отчетные документы:

1. Сведения о доходах и расходах

Предоставление сведений о доходах и расходах за период деятельности является обязательным. Эти данные можно предоставить в виде бухгалтерской отчетности или федеральной налоговой службе.

Срок предоставления данной отчетности обычно устанавливается в 30 дней после закрытия индивидуального предпринимательства.

2. Декларация по налогу на имущество предпринимателя

Если у индивидуального предпринимателя имеется имущество, предоставление декларации по налогу на это имущество также является обязательным. Декларация должна быть представлена в орган налоговой службы в течение 30 дней после закрытия ИП.

3. Декларация по налогу на доходы

В случае, если индивидуальный предприниматель являлся плательщиком налога на доходы, необходимо представить декларацию по этому налогу. Она также должна быть представлена в налоговую службу в течение 30 дней после закрытия ИП.

Важно отметить, что указанные сроки могут быть изменены в зависимости от региона и других обстоятельств. Поэтому перед закрытием ИП рекомендуется уточнить конкретные сроки у налогового органа.

Доходы и расходы

При закрытии индивидуального предпринимательства необходимо учесть все доходы и расходы, которые были получены и совершены в течение отчетного периода. Доходы могут включать в себя заработную плату, арендную плату, проценты от вложений и другие источники дохода.

Расходы включают в себя затраты на материалы, оборудование, аренду, транспортные расходы и другие операционные расходы, связанные с деятельностью предпринимателя.

Важно правильно оформить доходы и расходы, чтобы избежать проблем при закрытии ИП. Доходы и расходы должны быть подтверждены соответствующими документами, такими как счета, договоры, квитанции и прочие документы, удостоверяющие факт получения дохода или совершения расхода.

Это позволит обосновать суммы доходов и расходов при представлении налоговой отчетности в налоговые органы и упростит процесс закрытия ИП.

| Вид дохода | Источник дохода |

|---|---|

| Заработная плата | Оплата труда от работодателя |

| Проценты от вложений | Полученные проценты от банковских вкладов |

| Арендная плата | Полученная плата за аренду недвижимости |

Одновременно со списком доходов необходимо составить и перечень расходов. В него включаются все затраты, связанные с ведением бизнеса, такие как оплата аренды, закупка товаров, услуги по рекламе и продвижению, коммунальные платежи и другие регулярные расходы.

Правильная оценка доходов и расходов поможет избежать проблем при закрытии ИП, а также позволит более эффективно планировать финансовые операции в будущем.

Налог на прибыль

Такой налог рассчитывается на основе прибыли, полученной от предпринимательской деятельности, и устанавливается в соответствии с действующим налоговым законодательством. Размер налога на прибыль обычно составляет определенный процент от прибыли до уплаты налога.

Обязанность по уплате налога на прибыль возникает у предпринимателя при закрытии его ИП. Сроки уплаты налога определяются законом и обычно составляют 30 дней с момента окончания налогового периода.

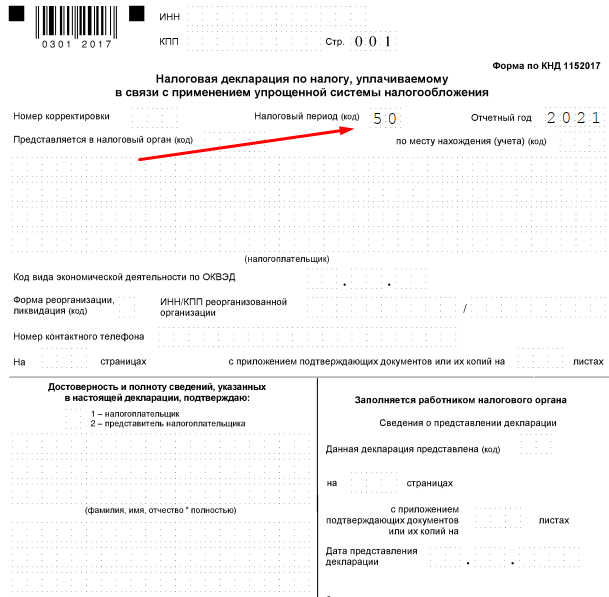

Для уплаты налога на прибыль необходимо представить налоговую декларацию, в которой указывается размер полученной прибыли и расчеты по налогу.

Ставка налога на прибыль

.png)

Ставка налога на прибыль может различаться в зависимости от ряда факторов, включая размер прибыли и сроки уплаты налога. Обычно ставка налога на прибыль устанавливается законом и может быть изменена с течением времени.

Освобождение от налога на прибыль

Некоторые категории предпринимателей могут быть освобождены от уплаты налога на прибыль или иметь право на льготные условия его уплаты. Это может включать малые предприятия, социально ориентированные организации или предприятия, осуществляющие инновационную деятельность.

Единый налог на вмененный доход

Если вы используете ЕНВД, то вам не нужно отчитываться по ОСНО (общей системе налогообложения) и уплачивать налоги по разным ставкам. Вместо этого, вы можете пользоваться упрощенной системой, где налог рассчитывается на основе ваших доходов, а не фактических расходов.

При закрытии ИП, вам необходимо будет произвести отчетность и уплатить налоги в соответствии с действующим законодательством. При этом, если вы являлись плательщиком ЕНВД, то нужно будет учесть особенности этой системы.

Согласно требованиям, при закрытии ИП на ЕНВД, вы должны указать сколько месяцев вы проработали в качестве плательщика данного налога. Если ваш стаж работы по ЕНВД меньше 12 месяцев, то налог будет пересчитан пропорционально.

Важно учесть, что сроки отчетности и уплаты налогов при закрытии ИП могут различаться в зависимости от региона и вида деятельности. Поэтому рекомендуется обратиться к специалисту или к налоговой службе для получения подробной информации.

Помните, что своевременное и точное выполнение налоговых обязательств является важным аспектом ведения бизнеса. Поэтому, при закрытии ИП, необходимо тщательно изучить все установленные правила и требования, чтобы избежать проблем с налоговыми органами в будущем.

Уплата НДС

При закрытии ИП, необходимо учесть следующее:

- Проверить, что все необходимые декларации и отчеты по НДС были поданы и оплачены в налоговую службу. В случае задолженности, она должна быть уплачена.

- Убедиться, что все НДС, полученные по безналичным платежам, были указаны в декларациях и учтены в доходах ИП.

- Подготовить документы, подтверждающие закрытие ИП, включая протокол о расторжении деятельности и уведомление налоговой службе.

- Подать окончательную налоговую декларацию по НДС, после чего уплатить все налоговые обязательства.

- Подать заявление на выгрузку из реестра плательщиков НДС и получить соответствующее подтверждение.

В случае, если у ИП нет долгов по НДС и все налоговые обязательства уплачены, окончание деятельности можно провести без проблем. Важно не забывать о своих обязанностях и своевременно уплачивать НДС, чтобы избежать штрафов и проблем с закрытием ИП.

Социальные налоги

При закрытии индивидуального предпринимателя (ИП) необходимо учесть также социальные налоги, которые должны быть уплачены в государственный фонд.

Социальные налоги предназначены для обеспечения гарантированных выплат гражданам в случае временной нетрудоспособности, начисления пенсионных отчислений и других социальных выплат. Эти налоги являются обязательными для всех работающих лиц, включая индивидуальных предпринимателей.

При закрытии ИП, индивидуальному предпринимателю необходимо уплатить все задолженности по обязательным социальным страхованиям, включая пеню за несвоевременную уплату. В случае нерасчета с обязательными платежами, ИП может быть привлечен к административной или уголовной ответственности.

Социальные налоги включают следующие виды отчислений:

- Пенсионные взносы;

- Страховые взносы на обязательное социальное страхование от временной нетрудоспособности и в связи с материнством;

- Медицинские страховые взносы.

Ставки социальных взносов устанавливаются законодательством и могут варьироваться в зависимости от заработной платы индивидуального предпринимателя и других факторов.

Оплата социальных взносов осуществляется на специальные банковские счета, указанные в налоговой декларации или иных документах. Закрытие ИП не освобождает от обязанности уплатить социальные налоги, поэтому рекомендуется своевременно производить все необходимые платежи.

График отчетности в налоговую инспекцию

При закрытии индивидуального предпринимателя (ИП) необходимо соблюдать определенные сроки отчетности перед налоговой инспекцией. Важно знать, что после расторжения ИП аккаунт в налоговой инспекции не закрывается автоматически, и предприниматель обязан отчитаться за все налоговые обязательства.

Согласно законодательству РФ, ИП, решивший прекратить свою предпринимательскую деятельность, обязан представить отчетность в налоговую инспекцию не позднее 30-ти дней (или месяца) с момента прекращения ИП.

В отчетности, представляемой при закрытии ИП, следует указать следующую информацию:

- Сведения о заработной плате работников ИП, включая суммы начисленных и уплаченных налогов и взносов.

- Сведения о банковских операциях ИП, если они имели место. Примерами таких операций могут быть уплата и получение денежных средств, переводы, оплата услуг и т.д.

- Информация о налоговых платежах (если они были) по налогам на имущество, налогу на доходы физических лиц, единому налогу на вмененный доход и др.

- Отчет о движении товарно-материальных ценностей и иного имущества, если таковое было в ходе предпринимательской деятельности ИП.

- Сведения о наличии задолженностей перед налоговой инспекцией, включая задолженности по налогам и штрафам.

При представлении отчетности в налоговую инспекцию следует приложить копии рабочих книжек сотрудников, договоров с поставщиками и покупателями, а также другие документы, подтверждающие проведение предпринимательской деятельности.

Важно помнить, что несоблюдение установленных сроков или непредставление необходимых документов может повлечь за собой административные или иные виды ответственности со стороны налоговой инспекции.

Таким образом, при закрытии ИП следует внимательно следовать графику отчетности в налоговую инспекцию и своевременно представлять необходимые документы, чтобы избежать негативных последствий.

Вопрос-ответ:

Какой срок для отчётности при закрытии ИП?

При закрытии ИП необходимо отчитаться по налогам в течение 15 дней со дня регистрации закрытия в налоговом органе.

Сколько времени даётся для отчётности при прекращении деятельности ИП?

При прекращении деятельности ИП налогоплательщику необходимо представить отчетность в налоговый орган в течение 15 дней с момента регистрации закрытия.

Какой срок установлен для отчетности по налогам при закрытии индивидуального предпринимателя?

При закрытии ИП необходимо сдать отчетность в налоговый орган в течение 15 дней после регистрации закрытия. Это срок, установленный законодательством для выполнения данного обязательства.

Сколько времени дается для отчётности, когда закрываешь ИП?

При закрытии ИП необходимо сдать отчетность в налоговый орган не позднее 15 дней с даты регистрации закрытия. Таким образом, у налогоплательщика есть достаточно времени, чтобы собрать все необходимые документы и предоставить их в налоговую инспекцию.

В течение какого периода времени нужно отчитаться по налогам при прекращении деятельности ИП?

При прекращении деятельности ИП налогоплательщику необходимо представить отчетность в налоговый орган в течение 15 дней со дня регистрации закрытия. Этот срок устанавливается законодательством и должен быть соблюден для выполнения обязательств по уплате налогов.

Какой срок для отчетности по налогам при закрытии ИП?

При закрытии ИП налоговая отчетность должна быть представлена в течение 30 дней с даты прекращения деятельности.

Что нужно включить в отчетность при закрытии ИП?

При закрытии ИП необходимо включить в отчетность следующие документы: сведения об изменении статуса налогоплательщика, отчеты по уплате налогов за последний налоговый период, заключение налогового органа о наличии или отсутствии задолженности по налогам и т.д.

Что будет, если не представить отчетность в срок при закрытии ИП?

Если не представить отчетность в срок при закрытии ИП, налоговая служба может применить административные или иные санкции, включая наложение штрафов или привлечение к уголовной ответственности.

Leave a Reply