Покупка собственного жилья с использованием ипотечного кредита является серьезным шагом в жизни каждого человека. Правильное поведение в банке при получении ипотеки может существенно упростить весь процесс и помочь вам получить желаемый результат.

Первое, что следует помнить – это важность подготовки перед посещением банка. Исследуйте различные ипотечные программы, предлагаемые разными банками, и выберите ту, которая наиболее подходит вам. Изучите условия кредитования, процентные ставки, сроки погашений и другие важные детали.

Когда вы уже определились с банком и программой, обратитесь к специалисту, который поможет вам оформить ипотечный займ наиболее выгодным для вас способом. Специалисты помогут вам подготовить необходимые документы, ответят на все ваши вопросы и проведут вас через весь процесс получения ипотеки.

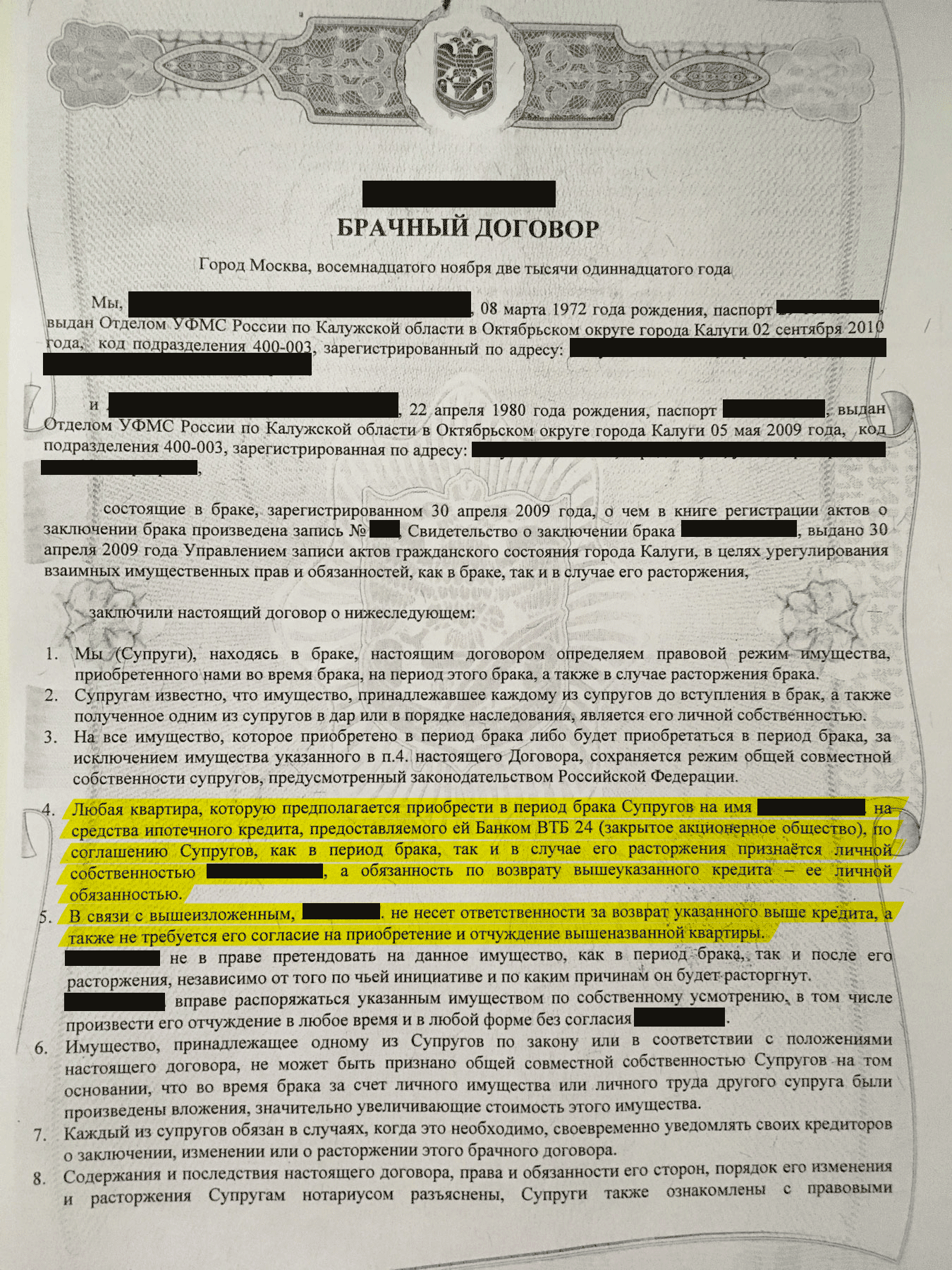

Важно помнить о том, что банк – это юридическое учреждение, поэтому весь процесс получения ипотеки должен быть сведен к письменной форме. Все условия и обязательства должны быть четко оформлены и закреплены в договоре. Не стесняйтесь задавать вопросы и просить пояснения по каждому пункту договора, чтобы избежать неприятных сюрпризов в будущем.

- Основы поведения в банке

- Ознакомьтесь с требованиями

- Заранее запланируйте время

- Важные правила при получении ипотеки

- Выбор банка для оформления ипотеки

- 1. Репутация и надежность банка

- 2. Процентная ставка

- 3. Возможные сроки кредитного договора

- 4. Условия досрочного погашения

- Документы, необходимые для оформления ипотеки

- 1. Документы, подтверждающие личность

- 2. Документы о доходах

- 3. Документы на недвижимость

- Процесс получения ипотеки

- 1. Подготовка документов

- 2. Расчет максимальной суммы кредита

- 3. Подача заявки на кредит

- 4. Рассмотрение заявки

- 5. Подписание договора и получение ипотеки

- Условия погашения ипотечного кредита

- 1. Периодичность платежей

- 2. Размер платежей

- Важные советы по взаимодействию с банком

- 1. Тщательно изучите условия ипотечного кредитования

- 2. Проконсультируйтесь со специалистом

- Таблица советов по взаимодействию с банком:

- Вопрос-ответ:

- Какие документы нужно предоставить в банк для получения ипотеки?

- Каковы основные требования банков к получателям ипотечного кредита?

- Сталкивался ли кто-нибудь с отказом банка при получении ипотеки? Что делать в таком случае?

- Какие риски существуют при получении ипотеки?

- Есть ли специальные программы или льготы для получателей ипотеки?

- Какие документы необходимы для получения ипотеки в банке?

- Какие условия от банка я могу назвать в случае обсуждения ипотеки с банковским работником?

- Я новичок в получении ипотеки, где лучше начать поиски банка?

- Какие основные ошибки нужно избегать при общении с банковскими работниками?

- Видео:

- Недвижимость в ипотеку #10 | Что делать после сделки в банке? | Все Ипотеки

Основы поведения в банке

При посещении банка для получения ипотеки важно придерживаться нескольких основных правил, чтобы процесс был максимально гладким и эффективным.

Ознакомьтесь с требованиями

Перед походом в банк ознакомьтесь с основными требованиями для получения ипотечного кредита. Изучите список необходимых документов и предварительные условия, чтобы быть готовым к предоставлению информации и выполнению требований банка.

Заранее запланируйте время

Обратитесь в банк заранее, чтобы запланировать визит на удобное для вас время. Предварительное планирование поможет избежать длительного ожидания и обеспечит вам личную встречу с представителем банка для получения подробной информации о процессе ипотечного кредитования.

| Документы | Необходимые документы |

|---|---|

| 1 | Паспорт |

| 2 | Справка о доходах |

| 3 | Свидетельство о браке |

| 4 | Свидетельство о рождении(если есть дети) |

| 5 | Справка об образовании и трудовой книжка(если имеются) |

Помните, что требуемые документы могут варьироваться в зависимости от банка и вашей ситуации.

Важные правила при получении ипотеки

При оформлении ипотеки необходимо быть внимательным и следовать определенным правилам, чтобы избежать неприятных ситуаций. Вот некоторые важные правила, которые стоит помнить:

1. Изучить условия кредита.

Перед получением ипотеки необходимо внимательно изучить условия предлагаемых кредитных программ. Обратите внимание на процентную ставку, срок кредитования, размер первоначального взноса, наличие комиссий и других дополнительных платежей.

2. Проанализировать свои финансовые возможности.

Оцените свою платежеспособность и убедитесь, что вы сможете платить по кредиту каждый месяц. Учтите все свои текущие расходы и обязательства, чтобы избежать проблем с выплатами.

3. Подтвердить свою платежеспособность.

Банк требует подтверждения платежеспособности заемщика. Предоставьте все необходимые документы о своих доходах и состоянии имущества, чтобы подтвердить свою способность выплачивать кредит.

4. Рассмотреть разные варианты.

Не берите первый же предложенный кредит, а рассмотрите несколько вариантов и сравните их. Это поможет выбрать оптимальные условия, а также защитить себя от возможных недобросовестных предложений.

5. Проверить репутацию банка.

Перед тем как оформлять ипотеку в конкретном банке, изучите его репутацию и историю работы. Узнайте о его надежности, частоте рефинансирования, наличии судебных споров.

6. Получить консультацию специалиста.

Если у вас возникают вопросы или сомнения, обратитесь к квалифицированному специалисту или юристу. Они смогут проанализировать предложение банка и дать вам профессиональную оценку.

Следуя этим важным правилам, вы сможете улучшить свои шансы на успешное получение ипотеки и избежать возможных неприятностей в будущем.

Выбор банка для оформления ипотеки

1. Репутация и надежность банка

Перед тем, как доверить свои финансы ипотечному банку, следует провести исследование его репутации. Определиться с надежностью банка помогут отзывы клиентов, рейтинги и исследования финансовых организаций.

2. Процентная ставка

Процентная ставка – один из самых важных факторов при выборе банка для ипотеки. Чем ниже процентная ставка, тем меньше будут ваши затраты на выплату ипотечного кредита в долгосрочной перспективе.

Кроме этого, следует учитывать другие финансовые условия предлагаемые банком, такие как комиссии, необходимость страховки и дополнительные платежи.

3. Возможные сроки кредитного договора

Срок кредитного договора имеет большое значение при выборе банка для оформления ипотеки. Должны быть учтены ваши финансовые возможности и жизненные планы на ближайшие годы.

Необходимо учесть, что более длительный срок кредита может повлечь за собой увеличение суммы переплаты по ипотеке.

4. Условия досрочного погашения

При покупке недвижимости всегда есть возможность досрочного погашения ипотеки. Перед выбором банка необходимо изучить условия такой опции, чтобы в дальнейшем иметь возможность досрочно погасить задолженность без штрафных санкций.

Выбор банка для оформления ипотеки представляет собой непростую задачу, но основываясь на вышеуказанных факторах, можно сделать обоснованный выбор и получить комфортные условия по ипотечному кредиту.

| Фактор | Значимость |

|---|---|

| Репутация и надежность банка | Высокая |

| Процентная ставка | Высокая |

| Возможные сроки кредитного договора | Средняя |

| Условия досрочного погашения | Средняя |

Документы, необходимые для оформления ипотеки

Для успешного оформления ипотеки необходимо предоставить определенный перечень документов. Важно собрать все необходимые документы заранее, чтобы избежать задержек в процессе рассмотрения заявки.

1. Документы, подтверждающие личность

Первым шагом необходимо предоставить документы, которые подтверждают вашу личность. Как правило, это паспорт и военный билет (для военнослужащих).

2. Документы о доходах

Банкам также требуются документы, подтверждающие ваши доходы. Обычно это справка о доходах с места работы, указанный в трудовой книжке или трудовой договор, а также выписка из банковского счета за последние несколько месяцев.

Важно предоставить документы, которые свидетельствуют о стабильности вашего дохода, так как банк будет оценивать вашу платежеспособность.

3. Документы на недвижимость

Если вы хотите приобрести недвижимость, то необходимо предоставить документы на эту недвижимость. В зависимости от типа объекта (квартира, дом, земельный участок), требования могут отличаться.

Обычно банк требует представить договор купли-продажи, свидетельство о праве собственности и технический паспорт на объект недвижимости.

Также могут потребоваться другие документы в зависимости от конкретной ситуации. Стоит заранее уточнить у банка полный перечень необходимых документов.

Важно правильно оформить все документы и предоставить их вовремя для ипотечного кредитования, чтобы ускорить процесс одобрения и снизить вероятность ошибок.

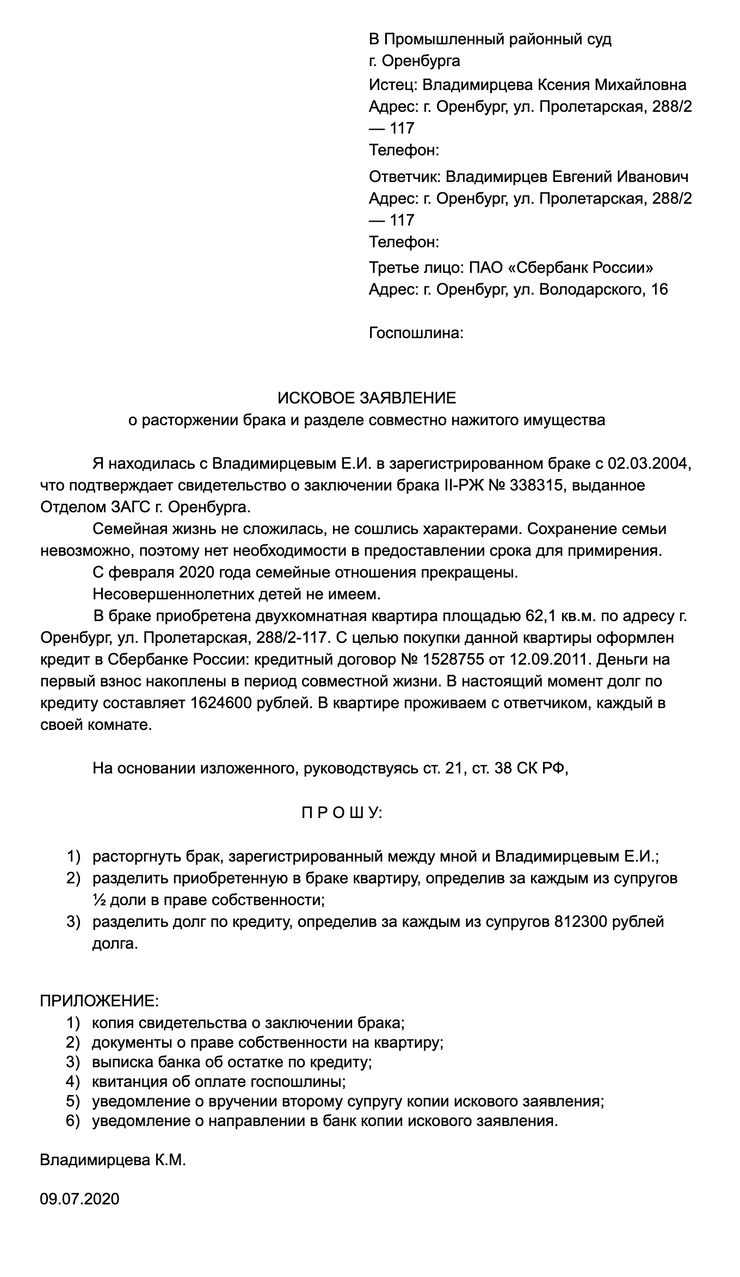

Процесс получения ипотеки

1. Подготовка документов

Первым шагом в процессе получения ипотеки является подготовка необходимых документов. Вам потребуется предоставить банку следующие документы:

- Паспорт или иной документ, удостоверяющий личность

- Справка о доходах за последние 6 месяцев

- Свидетельство о браке или разводе, если применимо

- Документы, подтверждающие право собственности или планируемого приобретения недвижимости

- Документы о задолженностях по другим кредитам, если таковые имеются

2. Расчет максимальной суммы кредита

Для того чтобы определить максимальную сумму кредита, на которую вы можете рассчитывать, следует провести предварительный расчет. Это можно сделать с помощью онлайн калькуляторов, предоставляемых банками, или обратившись к специалистам банка для консультации.

3. Подача заявки на кредит

После подготовки документов и определения максимальной суммы кредита необходимо подать заявление в выбранный банк. Заявку можно подать лично в отделении банка или с использованием интернет-банкинга. В заявке укажите желаемую сумму кредита, срок погашения, а также предоставьте все необходимые документы.

4. Рассмотрение заявки

После подачи заявки банк проводит ее рассмотрение. В этот период могут потребоваться дополнительные документы или информация. Результат рассмотрения заявки может занять от нескольких дней до нескольких недель. В случае положительного решения банка вам будет предложено заключить договор на ипотеку.

5. Подписание договора и получение ипотеки

После получения положительного решения и подписания договора на ипотеку, вам предстоит оплатить необходимую сумму первоначального взноса и оформить все необходимые документы. Затем банк переведет сумму ипотеки на ваш счет, и вы станете полноправным владельцем приобретенной недвижимости.

Следуя этим рекомендациям, вы увеличиваете свои шансы на успешное получение ипотеки и снижаете риски возникновения проблем в процессе оформления кредита.

Условия погашения ипотечного кредита

При выборе ипотечного кредита важно учитывать условия его погашения. Обратите внимание на следующие аспекты:

1. Периодичность платежей

Узнайте, как часто вам придется производить платежи по ипотечному кредиту. Обычно есть несколько вариантов – ежемесячные, ежеквартальные или ежегодные платежи. Выберите опцию, которая наиболее удобна для вас.

2. Размер платежей

Оцените свою финансовую возможность и решите, какой размер платежей вы сможете регулярно производить. Учтите, что неправильный расчет может создать финансовые трудности в будущем. Заранее проверьте свою платежеспособность и оцените, какой процент от своего дохода вы сможете выделить на ипотечный кредит.

Не забывайте, что условия погашения ипотечного кредита могут различаться в зависимости от банка, программы или типа ипотеки. Проанализируйте все предложения и выберите тот, который наиболее выгоден и удобен для вас.

Важные советы по взаимодействию с банком

1. Тщательно изучите условия ипотечного кредитования

Перед тем, как обратиться в банк, ознакомьтесь со всеми условиями и требованиями по ипотечному кредитованию. Выясните процентную ставку, сумму первоначального взноса, срок кредита, наличие комиссий и других дополнительных платежей.

2. Проконсультируйтесь со специалистом

Перед подачей заявки на ипотеку обратитесь в банк или к ипотечному специалисту, который поможет вам разобраться во всех нюансах кредитования и даст рекомендации по оформлению. Это позволит вам избежать возможных ошибок и сделать правильный выбор.

Таблица советов по взаимодействию с банком:

| Совет | Описание |

|---|---|

| 3. Соберите все необходимые документы | Для получения ипотеки потребуются различные документы, включая паспорт, справку о доходах, выписку из банковского счета и другие. Убедитесь, что у вас есть все требуемые документы и они находятся в полном порядке. |

| 4. Не забывайте о собственных средствах | Банк может потребовать внести первоначальный взнос на собственность. Убедитесь, что у вас есть достаточные финансовые средства для оплаты первоначального взноса. |

| 5. Следите за своим кредитным рейтингом | Ваш кредитный рейтинг играет важную роль при получении ипотеки. Постарайтесь поддерживать его на высоком уровне, оплачивая кредиты и счета вовремя. |

| 6. Будьте внимательны при заполнении анкеты | При заполнении анкеты на ипотеку проверьте все данные на правильность и точность. Ошибки могут повлечь задержку или отказ в получении кредита. |

| 7. Следите за акциями и специальными предложениями | Банки часто предлагают специальные условия и акции по ипотечному кредитованию. Следите за ними, чтобы получить наиболее выгодные условия. |

Следуя этим важным советам, вы повышаете свои шансы на успешное получение ипотеки и уменьшаете вероятность проблем во время процесса оформления кредита.

Вопрос-ответ:

Какие документы нужно предоставить в банк для получения ипотеки?

Для получения ипотеки вам потребуется предоставить следующие документы: паспорт, ИНН, справку о доходах за последние 6 месяцев, выписку с места работы, выписку из трудовой книжки, договор купли-продажи жилья и прочие документы, которые уточняет банк.

Каковы основные требования банков к получателям ипотечного кредита?

Основные требования банков при выдаче ипотечных кредитов обычно включают: наличие достаточного дохода, стабильность работы, положительную кредитную историю, соблюдение возрастных ограничений, правильное оформление документов и т.д. Конкретные требования могут отличаться в зависимости от банка и программы кредитования.

Сталкивался ли кто-нибудь с отказом банка при получении ипотеки? Что делать в таком случае?

Да, некоторые люди сталкиваются с отказом банков при получении ипотечного кредита. Если вам отказали в ипотеке, то в первую очередь стоит выяснить причины отказа, обратиться к другим банкам или обратиться к брокерам по недвижимости, которые могут помочь найти альтернативные варианты получения кредита. Также можно попытаться улучшить свою кредитную историю или накопить больший первоначальный взнос, чтобы повысить шансы на одобрение кредита.

Какие риски существуют при получении ипотеки?

При получении ипотеки существуют риски, связанные с возможными изменениями процентных ставок, изменением условий кредита, потерей работы или снижением доходов, накоплением задолженности по кредиту и другие. Перед оформлением ипотеки важно внимательно изучить все условия и риски, а также рассмотреть различные сценарии развития событий.

Есть ли специальные программы или льготы для получателей ипотеки?

Да, существуют различные программы и льготы для получателей ипотечного кредита. Например, в некоторых регионах предусмотрены субсидии на ипотеку, страховка от безработицы, возможность получения скидки на ставку по кредиту при участии в программе “Молодая семья” и другие. Подробную информацию о доступных программ и льготах можно получить в банке.

Какие документы необходимы для получения ипотеки в банке?

Для получения ипотеки в банке необходимы следующие документы: паспорт, справка о доходах, справка с места работы, выписка из БТИ, документы на недвижимость, копия трудовой книжки.

Какие условия от банка я могу назвать в случае обсуждения ипотеки с банковским работником?

При обсуждении ипотеки с банковским работником можно назвать следующие условия: процентная ставка, срок кредита, необходимый первоначальный взнос, требования к заемщику, возможные дополнительные комиссии.

Я новичок в получении ипотеки, где лучше начать поиски банка?

Если вы новичок в получении ипотеки, лучше начать поиски банка с изучения предложений разных банков в интернете. Существуют специальные сайты, где вы можете сравнить условия разных банков и выбрать наиболее подходящее предложение вам.

Какие основные ошибки нужно избегать при общении с банковскими работниками?

При общении с банковскими работниками нужно избегать следующих ошибок: неподготовленность (не заранее собрать все необходимые документы), недостаточная информированность (не изучить условия ипотеки в разных банках), непрофессионализм (неразборчиво или неграмотно предоставить документы, скандальное поведение).

Leave a Reply