2023 год обещает быть особенным для всех физических лиц, владеющих земельными участками. В рамках новых законодательных изменений, предусмотренных Федеральным законом “О земельном налоге”, будет введена специальная льгота на земельный налог. Это значимая новость для всех владельцев частных домов, дач и земельных участков, которая может существенно снизить их общие налоговые затраты.

Льготная категория физических лиц будет распространяться на земельные участки площадью не более 600 квадратных метров. Владельцы подобных участков смогут претендовать на сокращение налоговой ставки до 0,1%, в то время как обычная ставка на земельный налог составляет 0,3%. Эта мера призвана стимулировать малообеспеченных граждан по разумному использованию своих земельных ресурсов и сокращению налоговых обязательств.

Для того чтобы претендовать на данную льготу, необходимо соответствовать определенным условиям. Владелец земельного участка должен быть физическим лицом, обладающим гражданством Российской Федерации. Также одним из основных условий является самостоятельное проживание владельца на территории участка или его использование в жилых целях. В случае с дачными участками, необходимо доказать их использование для садоводческого или огороднического хозяйства. Данная льгота не распространяется на земли, используемые для коммерческой деятельности.

- Условия предоставления льготы на земельный налог

- 1. Наличие права собственности

- 2. Использование земельного участка по предусмотренной целевому назначению

- 3. Соблюдение размеров земельного участка

- Правила и требования для физических лиц

- Порядок получения льготы на земельный налог

- 1. Иметь право на земельный участок

- 2. Заявление о предоставлении льготы

- 3. Документы, подтверждающие право на льготу

- Как оформить заявление

- 1. Заполнение заявления

- 2. Подготовка документов

- 3. Подача заявления

- Размеры льготы на земельный налог

- Снижение налоговой ставки

- Дополнительные возможности

- Как рассчитывается сумма льготы

- Сроки и период действия льготы на земельный налог

- Периодическое пересмотра льготы

- Ограничения и возможности

- Сколько времени можно пользоваться льготой

- Вопрос-ответ:

- Какие условия для получения льготы на земельный налог для физических лиц будут действовать в 2023 году?

- Какова величина льготы на земельный налог для физических лиц в 2023 году?

- Какие возможности предоставляются физическим лицам при получении льготы на земельный налог в 2023 году?

- Как долго будет действовать льгота на земельный налог для физических лиц в 2023 году?

- Видео:

Условия предоставления льготы на земельный налог

В 2023 году физическим лицам предоставляется возможность получить льготу на земельный налог при соблюдении определенных условий. Это может стать значительным финансовым облегчением для граждан.

1. Наличие права собственности

Для получения льготы на земельный налог необходимо иметь право собственности на земельный участок. Это может быть как частная собственность, так и долевая собственность, участником которой является физическое лицо.

2. Использование земельного участка по предусмотренной целевому назначению

Физическому лицу, желающему получить льготу на земельный налог, необходимо использовать земельный участок в соответствии с его целевым назначением, указанным в документах на право собственности. Льгота не предоставляется для земель, используемых в коммерческих целях.

3. Соблюдение размеров земельного участка

Размер земельного участка также имеет значение для получения льготы на земельный налог. В каждом конкретном случае могут быть установлены свои ограничения по площади участка, на который распространяется льгота.

Соблюдение данных условий позволит физическим лицам воспользоваться льготой на земельный налог в 2023 году и существенно снизить свои финансовые затраты. При этом рекомендуется обратиться в органы государственной власти, отвечающие за налогообложение, для подробной информации и оформления соответствующих документов.

Правила и требования для физических лиц

Для того, чтобы иметь возможность воспользоваться льготой на земельный налог в 2023 году, физическое лицо должно выполнить определенные правила и требования. Вот основные из них:

- Физическое лицо должно быть зарегистрировано как собственник земельного участка.

- Земельный участок, на который применяется льгота, должен находиться в частной собственности физического лица.

- Участник должен своевременно подавать заявление о желании воспользоваться льготой на земельный налог.

- Физическое лицо должно быть прошедшим процедуру оценки стоимости земельного участка, на который применяется льгота.

- Физическое лицо должно регулярно уплачивать земельный налог в установленные сроки.

Следует отметить, что если физическое лицо нарушает правила или требования для получения льготы на земельный налог, то оно может быть исключено из программы льготы и потерять право на уменьшение налоговой нагрузки.

Порядок получения льготы на земельный налог

Для получения льготы на земельный налог физическим лицам необходимо выполнить определенные условия:

1. Иметь право на земельный участок

Первоначальный шаг – иметь право на земельный участок, на котором расположено жилое помещение. Владелец должен быть зарегистрирован в качестве собственника жилища в установленном порядке.

2. Заявление о предоставлении льготы

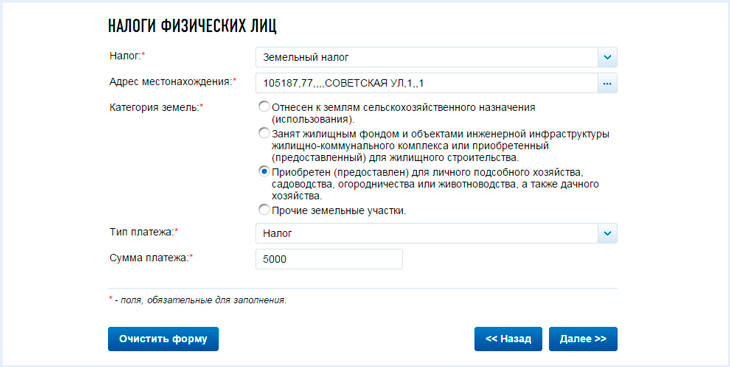

Льгота на земельный налог предоставляется по желанию собственника жилища. Для этого необходимо подать соответствующее заявление в налоговый орган, которое содержит информацию о праве на земельный участок и указывает желание получить льготу на земельный налог.

Заявление можно подать лично или через электронный сервис налогового органа.

3. Документы, подтверждающие право на льготу

Для подтверждения права на льготу необходимо предоставить следующие документы:

- Документ, подтверждающий право собственности на земельный участок;

- Документ, подтверждающий факт регистрации собственника жилища;

- Заявление о предоставлении льготы на земельный налог;

- Копия документа, удостоверяющего личность собственника.

Дополнительные документы могут быть запрошены налоговым органом в случае необходимости.

Важно отметить, что льгота на земельный налог предоставляется на определенное количество лет с момента ее получения. По истечении срока, собственнику жилища необходимо будет обратиться снова для продления льготы.

Таким образом, для получения льготы на земельный налог физическим лицам необходимо иметь право на земельный участок и подать заявление в налоговый орган, предоставив необходимые документы.

Как оформить заявление

Для того чтобы получить льготу на земельный налог в 2023 году, физическому лицу необходимо оформить заявление в налоговую службу своего региона. В заявлении следует указать все необходимые данные и предоставить соответствующие документы.

Процесс оформления заявления состоит из следующих шагов:

1. Заполнение заявления

Скачайте бланк заявления на официальном сайте налоговой службы или получите его в местном офисе налоговой. Внимательно заполните все поля заявления, указав свои персональные данные, адрес недвижимости и другую необходимую информацию.

2. Подготовка документов

Помимо заполненного заявления, необходимо предоставить дополнительные документы, подтверждающие ваше право на получение льготы. Как правило, это может быть документ, удостоверяющий ваше право на собственность, либо договор аренды недвижимости, если вы арендатор.

Также могут потребоваться другие документы, которые уточняются в каждом отдельном случае. Узнайте полный список необходимых документов на сайте налоговой службы или у сотрудников офиса.

3. Подача заявления

После заполнения заявления и подготовки всех необходимых документов, следует обратиться в офис налоговой службы своего региона. Предоставьте все документы сотрудникам налоговой и зарегистрируйте заявление.

Оперативная подача заявления позволит вам получить льготу на земельный налог в 2023 году иначе вам может грозить не попасть в план льготных выплат в данном году.

По окончании процесса оформления заявления, вам будет выдана квитанция об получении заявления на руки. Сохраните данную квитанцию до момента получения льготы.

Обычно проверка заявления и принятие решения о предоставлении льготы занимает некоторое время. О результате рассмотрения заявления вас уведомят письменно или по телефону.

| Необходимые документы: |

|---|

| – Заполненное заявление |

| – Документы, удостоверяющие право на собственность или аренду недвижимости |

| – Другие необходимые документы в каждом отдельном случае |

Размеры льготы на земельный налог

Размеры льготы на земельный налог могут различаться в зависимости от различных факторов, таких как вид земельного участка, его площадь и местоположение. Кроме того, величина льготы может изменяться в разных регионах страны.

Снижение налоговой ставки

Одним из вариантов льготы на земельный налог является снижение налоговой ставки на определенный процент. Например, в некоторых случаях земельный налог может быть уменьшен на 50% или более.

Для получения такой льготы физическое лицо должно соответствовать определенным требованиям и условиям, установленным законодательством. Обычно это связано с назначением земельного участка и его использованием.

Дополнительные возможности

Кроме снижения налоговой ставки, льгота на земельный налог может предоставлять дополнительные возможности, такие как отсрочка уплаты налога или освобождение от уплаты на определенный срок. Это может быть особенно полезно для физических лиц, которые временно не используют земельный участок или находятся в сложной финансовой ситуации.

Однако, величина и условия данных дополнительных возможностей могут различаться в разных регионах и быть установлены местным законодательством. Поэтому перед применением льготы рекомендуется ознакомиться с соответствующими нормативными актами и обратиться в налоговые органы для получения дополнительной информации.

Таким образом, размеры льготы на земельный налог могут быть разнообразными и зависят от ряда факторов. Ознакомившись с требованиями и условиями, вы можете воспользоваться данными преимуществами и снизить свои затраты на уплату земельного налога.

Как рассчитывается сумма льготы

Сумма льготы на земельный налог для физических лиц рассчитывается на основе нескольких факторов. Она зависит от площади земельного участка, его категории, а также от установленных нормативов и коэффициентов.

Для определения суммы льготы необходимо умножить площадь земельного участка на ставку земельного налога, а затем умножить полученное значение на коэффициент льготы. Коэффициент льготы может быть установлен в зависимости от различных условий и категорий, таких как:

- наличие садового или огороднического участка;

- наличие земельного участка при дачном строительстве;

- категория земли (сельскохозяйственное, жилое, коммерческое и т.д.).

Таким образом, сумма льготы на земельный налог может значительно варьироваться в зависимости от особенностей земельного участка и учета всех необходимых факторов. Для более точного расчета суммы льготы желательно обратиться в налоговую службу или к специалистам, которые окажут помощь в определении конкретных условий и применимых коэффициентов.

Сроки и период действия льготы на земельный налог

Льгота на земельный налог для физических лиц вступит в силу с 1 января 2023 года и будет действовать в течение определенного периода. Срок действия льготы будет установлен законодательством и может варьироваться в разных регионах.

Обычно срок действия льготы на земельный налог составляет от одного до пяти лет. Он может быть установлен как постоянным, так и временным. В случае временного срока действия, льгота может быть продлена или изменена в будущем.

Периодическое пересмотра льготы

В зависимости от региона, льгота на земельный налог может подлежать периодическому пересмотру. Это означает, что каждый определенный период времени, например, каждые пять лет, льгота будет проходить проверку и может быть изменена или отменена.

Периодическое пересмотра льготы связано с необходимостью оценки эффективности меры и принятия решения о ее продолжении или прекращении. Такой подход позволяет государству адаптировать льготы к текущим экономическим условиям и потребностям регионов.

Ограничения и возможности

Важно отметить, что льгота на земельный налог может быть ограничена определенными условиями. Например, она может применяться только к определенным категориям населения или типам земельных участков.

Помимо этого, налоговые льготы могут предоставляться в зависимости от индивидуальной ситуации каждого владельца земельного участка. Некоторые физические лица могут получить более выгодные условия, в то время как другие могут иметь ограничения или исключения.

Подробная информация о сроках, периодах действия и условиях льготы на земельный налог будет предоставлена в законодательных актах и нормативных документах, принятых в каждом конкретном регионе.

Сколько времени можно пользоваться льготой

Льгота на земельный налог для физических лиц в 2023 году предусматривает возможность получать налоговые преимущества в течение определенного периода времени. Срок действия этой льготы составляет 5 лет, начиная с года, в котором физическое лицо получило право на льготу.

Это означает, что если физическое лицо было признано правомочным получать льготу и было зарегистрировано в качестве плательщика земельного налога в 2023 году, то оно может пользоваться этой льготой до 2028 года включительно.

Важно отметить, что после истечения 5-летнего срока действия льготы, налоговые преимущества будут автоматически прекращены, и физическое лицо будет обязано уплачивать земельный налог согласно общим тарифам и правилам.

| Год получения льготы | Срок действия льготы |

|---|---|

| 2023 | 2023-2028 |

Вопрос-ответ:

Какие условия для получения льготы на земельный налог для физических лиц будут действовать в 2023 году?

В 2023 году, чтобы получить льготу на земельный налог, физическое лицо должно быть собственником недвижимости, зарегистрированным в налоговом органе по месту жительства. Также необходимо, чтобы площадь земельного участка была не более определенного лимита, а стоимость земли не превышала определенное значение. Кроме того, для получения льготы необходимо своевременно уплачивать налоги и отсутствовать задолженность перед бюджетом.

Какова величина льготы на земельный налог для физических лиц в 2023 году?

Величина льготы на земельный налог для физических лиц в 2023 году будет составлять 50% от прибыли гражданина, полученной от использования земельного участка в личных целях. При этом максимальная величина льготы ограничена и не может превышать определенный предел.

Какие возможности предоставляются физическим лицам при получении льготы на земельный налог в 2023 году?

Получение льготы на земельный налог дает возможность сэкономить значительные средства на уплате налога. Также физическим лицам предоставляется возможность легально минимизировать свои налоговые обязательства, что позволяет расширить свой бюджет и вложить освободившиеся средства в другие нужды или инвестиции.

Как долго будет действовать льгота на земельный налог для физических лиц в 2023 году?

Льгота на земельный налог для физических лиц, установленная в 2023 году, будет действовать в течение всего года. Это означает, что физические лица смогут воспользоваться льготой на протяжении всего налогового периода, начиная с 1 января и заканчивая 31 декабря 2023 года.

Leave a Reply