Продажа дома и земельного участка – процесс, требующий не только много времени и усилий, но и финансового планирования. Один из важных аспектов этой сделки – налог с продажи, который приходится уплачивать продавцу. В данной статье мы рассмотрим особенности и расчеты этого налога.

Первым шагом при продаже дома и земельного участка является определение базовой стоимости, на которую будет рассчитываться налог. Для этого необходимо учесть различные факторы, такие как первоначальная стоимость объекта, инфляция, улучшения и дополнительные расходы, связанные с его эксплуатацией.

Далее следует рассчитать налоговую ставку. В России налог с продажи дома и земельного участка может составлять от 13% до 30% в зависимости от стоимости и срока владения объектом. Налоговая ставка также зависит от типа объекта: для домов предусмотрен отдельный налоговый режим, чем для земельных участков.

И наконец, необходимо рассчитать конечную сумму налога, которую нужно будет уплатить. Она определяется путем умножения базовой стоимости на налоговую ставку. Есть также возможность получить льготы и снижение налогов, например, в случае продажи объекта после проживания на нем определенное количество лет или при наличии детей.

На каждом этапе процесса продажи дома и земельного участка важно обратить внимание на особенности и требования, действующие в данной области. В случае сомнений и сложностей, всегда рекомендуется обратиться к профессионалам – налоговым и юридическим консультантам, чтобы избежать непредвиденных ситуаций и минимизировать налоговые обязательства.

- Налог с продажи дома и земельного участка: основная информация

- Определение налога с продажи дома и земельного участка

- Расчет налога с продажи дома и земельного участка

- Как рассчитывается налог с продажи дома и земельного участка

- Особенности налогообложения при продаже дома

- Срок владения имуществом

- Налог на прибыль или налог на доходы физических лиц

- Расчет налога при продаже земельного участка

- Шаг 1: Определение стоимости земельного участка

- Шаг 2: Определение налоговой базы

- Шаг 3: Расчет налога

- Налоговые льготы и исключения при продаже недвижимости

- Практические советы по минимизации налоговых платежей при продаже недвижимости

- 1. Используйте вычеты по налогу на прибыль

- 2. Создайте резервный фонд на случай налоговых платежей

- Вопрос-ответ:

- Какой налог платится при продаже дома?

- Как рассчитывается налог с продажи земельного участка?

- Какие налоговые льготы предусмотрены при продаже недвижимости и земельных участков?

- Какие документы нужно предоставить при расчете налога с продажи дома или земельного участка?

- Какие действия нужно предпринять перед продажей дома или земельного участка для минимизации налогов?

- Какие налоги надо платить при продаже дома и земельного участка?

- Видео:

- НАЛОГ 13% ПРИ ПРОДАЖЕ КВАРТИРЫ, КОТОРАЯ БЫЛА В СОБСТВЕННОСТИ МЕНЕЕ 3 ИЛИ 5 ЛЕТ.

Налог с продажи дома и земельного участка: основная информация

Определение налога с продажи дома и земельного участка

Налог с продажи дома и земельного участка – это налог, который взимается с продавца при совершении сделки купли-продажи недвижимости. Размер этого налога зависит от цены объекта недвижимости и может составлять определенный процент от стоимости сделки.

Расчет налога с продажи дома и земельного участка

Расчет налога с продажи дома и земельного участка осуществляется на основе оценочной стоимости объекта недвижимости, установленной налоговыми органами. Для этого необходимо предоставить соответствующую документацию, включая договор купли-продажи, паспорт недвижимости и другие сопутствующие документы.

Важно отметить, что расчет налога с продажи дома и земельного участка может варьироваться в зависимости от ряда факторов, таких как льготы и налоговые особенности региона, размер налоговой ставки и суммы налоговых вычетов. Поэтому рекомендуется обратиться за консультацией к специалистам или ознакомиться с соответствующими законодательными актами.

| Стоимость сделки | Процент налога |

|---|---|

| До 1 миллиона рублей | 2% |

| От 1 до 3 миллионов рублей | 2,2% |

| От 3 до 5 миллионов рублей | 2,5% |

| Свыше 5 миллионов рублей | 3% |

Для расчета налога необходимо умножить стоимость сделки на соответствующий процент. Полученная сумма является размером налога, который должен быть уплачен при продаже дома и земельного участка.

Важно помнить, что налог с продажи дома и земельного участка является обязательным платежом и его неуплата может привести к правовым и финансовым последствиям.

Как рассчитывается налог с продажи дома и земельного участка

Рассчитать налог с продажи дома и земельного участка можно по следующей формуле:

Налог = Стоимость продажи × Процент налогообложения

Стоимость продажи определяется как денежная сумма, полученная от продажи дома или земельного участка. Эта сумма может быть скорректирована на основании различных факторов, например, наличия ипотеки или других финансовых обязательств.

Процент налогообложения зависит от множества факторов, таких как налоговая ставка, продолжительность владения объектом недвижимости и налоговые основания. Обычно налоговая ставка составляет определенный процент от стоимости продажи, который устанавливается местными налоговыми органами.

Важно отметить, что расчет налога с продажи дома и земельного участка может быть сложным и требовать профессионального консультирования. Рекомендуется обратиться за консультацией к налоговому консультанту или специалисту по недвижимости перед проведением сделки.

Окончательные расчеты и проведение платежей по налогу с продажи дома и земельного участка осуществляются в соответствии с требованиями местного налогового законодательства. Рекомендуется внимательно изучить данные законодательные акты и обратиться за консультацией к профессионалам в случае необходимости.

Особенности налогообложения при продаже дома

При продаже дома в России действуют определенные правила налогообложения, которые необходимо учитывать.

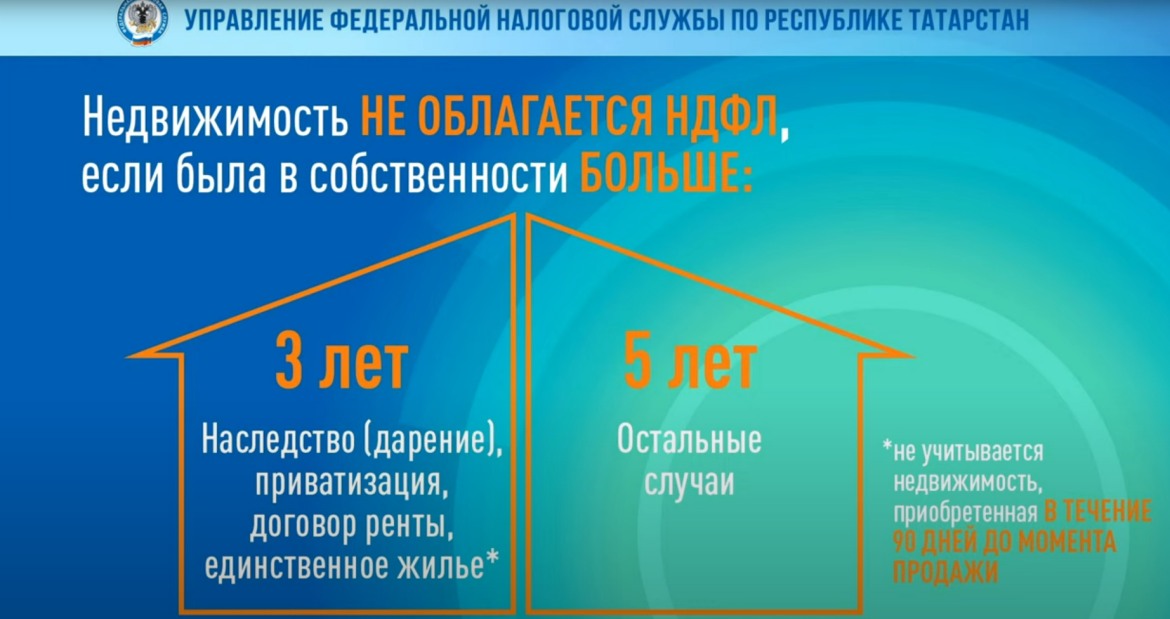

Срок владения имуществом

Одной из основных особенностей налогообложения при продаже дома является срок его владения. Если владение домом составляет менее трех лет, то доход, полученный от продажи, облагается налогом по повышенной ставке. В случае, если владение домом составляет более трех лет, налогообложение происходит по обычной ставке.

Налог на прибыль или налог на доходы физических лиц

В зависимости от юридического статуса продавца дома может меняться система налогообложения. Если продавец является физическим лицом, то налогообложение осуществляется в рамках налога на доходы физических лиц. В случае, если продавец является юридическим лицом, налогообложение происходит по системе налога на прибыль.

Также следует упомянуть, что налог на прибыль предусматривает возможность применения различных налоговых льгот и вычетов, которые могут быть использованы при продаже дома.

Особенности налогообложения при продаже дома зависят от ряда факторов и требуют грамотной оценки ситуации. При продаже дома рекомендуется обратиться к специалисту в области налогообложения для получения консультации и расчета налоговых обязательств.

Расчет налога при продаже земельного участка

При продаже земельного участка возникает необходимость выплаты налога на прибыль от продажи имущества. Однако стоимость земельного участка может зависеть от различных факторов, таких как его площадь, местоположение, назначение и прочие особенности. Расчет налога производится с учетом установленных законодательством ставок и налоговых льгот.

Шаг 1: Определение стоимости земельного участка

Первым шагом необходимо определить стоимость земельного участка. Для этого можно обратиться к оценщику, который проведет независимую экспертизу и определит рыночную стоимость участка. Также можно использовать данные о продажах подобных участков в районе, чтобы ориентироваться на рыночные цены.

Шаг 2: Определение налоговой базы

Налоговая база для земельного участка определяется исходя из его стоимости и срока владения. Чем дольше владелся участком продавец, тем меньше налоговая база. Налоговая база также может быть уменьшена на сумму затрат на улучшение участка.

Шаг 3: Расчет налога

Налог на прибыль от продажи земельного участка рассчитывается по следующей формуле:

- Определите налоговую базу: стоимость участка – сумма затрат на улучшение – коэффициент участия;

- Определите налоговую ставку: она может зависеть от длительности владения и иных факторов;

- Рассчитайте налог по формуле: налоговая база * налоговая ставка;

Полученная сумма будет являться налогом на прибыль от продажи земельного участка. Для начисления и уплаты налога рекомендуется обратиться в налоговую службу для получения подробной информации и консультации.

Налоговые льготы и исключения при продаже недвижимости

При продаже недвижимости существуют определенные налоговые льготы и исключения, которые позволяют снизить сумму налога с продажи. Эти льготы и исключения могут быть доступны различным категориям населения и зависят от ряда факторов, таких как срок владения недвижимостью, ее назначение и цель продажи.

Одной из наиболее распространенных льгот является освобождение от налога с продажи при продаже жилого дома, если срок владения составляет не менее трех лет. Это значит, что если вы продаете свой жилой дом, в котором проживали не менее трех лет, то вы можете не платить налог с продажи.

Кроме того, существуют льготы для пенсионеров, которые могут быть освобождены от налога с продажи своего жилого дома, независимо от срока его владения. Для этого необходимо соответствовать определенным критериям, таким как возраст и доход пенсионера.

Также существуют исключения, которые позволяют избежать налогообложения при продаже недвижимости, если полученная сумма была полностью использована на покупку новой жилой недвижимости в течение определенного срока. Это может быть полезно, если вы планируете купить новую недвижимость после продажи существующей.

Помимо этого, некоторые регионы предоставляют дополнительные налоговые льготы при продаже недвижимости, которые могут быть связаны с особенностями местных налоговых законов и правил.

В любом случае, перед продажей недвижимости всегда рекомендуется проконсультироваться с налоговым консультантом или юристом, чтобы убедиться в наличии возможных налоговых льгот и исключений и правильно оценить свои налоговые обязательства.

Практические советы по минимизации налоговых платежей при продаже недвижимости

Когда приходит время продавать свою недвижимость, налоговые платежи могут стать существенной частью стоимости сделки. Однако существуют некоторые практические советы, которые помогут вам минимизировать эти платежи и сохранить больше денег в своем кармане.

1. Используйте вычеты по налогу на прибыль

Если вы продаете свою недвижимость как частное лицо, у вас может быть возможность воспользоваться вычетами по налогу на прибыль. Это позволит вам снизить налоговую базу и в результате уменьшить сумму налоговых платежей.

2. Создайте резервный фонд на случай налоговых платежей

Продажа недвижимости может быть долгосрочным процессом, и вам может потребоваться время, чтобы оценить все налоговые обязательства и подготовиться к оплате. Создание резервного фонда на случай налоговых платежей поможет вам избежать финансовых проблем и оплатить налоги своевременно.

Это также даст вам возможность спланировать продажу своей недвижимости с учетом налоговых обязательств, и, возможно, найти способы снизить налоговые платежи перед сделкой.

3. Обратитесь за консультацией к профессионалам

Налоговые законы довольно сложны и могут отличаться в зависимости от вашего местоположения и конкретной ситуации. Поэтому рекомендуется обратиться за консультацией к налоговым экспертам или юристам, специализирующимся на налоговом праве.

Они помогут вам разобраться в налоговых обязательствах и предложат индивидуальные стратегии для минимизации налоговых платежей при продаже недвижимости.

Важно помнить, что налоговое законодательство постоянно меняется, поэтому рекомендуется своевременно обновлять свои знания или проконсультироваться с профессиональными консультантами.

Вопрос-ответ:

Какой налог платится при продаже дома?

При продаже дома взимается налог на прибыль, полученную от продажи недвижимости. Он рассчитывается как разница между ценой продажи и стоимостью, по которой дом был приобретен. Также есть возможность применения налоговых льгот, если дом находился в собственности более трех лет.

Как рассчитывается налог с продажи земельного участка?

Расчет налога с продажи земельного участка производится на основе стоимости продажи и стоимости участка, определенной органами оценки. Также возможно применение налоговых льгот, если участок находился в собственности более пяти лет.

Какие налоговые льготы предусмотрены при продаже недвижимости и земельных участков?

При продаже недвижимости и земельных участков можно применять налоговые льготы, если срок их владения составляет более трех лет для недвижимости и более пяти лет для земельных участков. В таком случае возможно получение налоговых вычетов и снижение общей суммы налога.

Какие документы нужно предоставить при расчете налога с продажи дома или земельного участка?

Для расчета налога с продажи дома или земельного участка необходимо предоставить следующие документы: договор купли-продажи, свидетельство о праве собственности, документы, подтверждающие стоимость приобретения и продажи объекта недвижимости, а также документы, подтверждающие срок владения имуществом.

Какие действия нужно предпринять перед продажей дома или земельного участка для минимизации налогов?

Для минимизации налогов при продаже дома или земельного участка рекомендуется владеть имуществом более трех лет для недвижимости и более пяти лет для земельных участков, чтобы применить налоговые льготы. Также стоит внимательно отнестись к оценке стоимости объекта недвижимости и подготовить все необходимые документы для расчета налога.

Какие налоги надо платить при продаже дома и земельного участка?

При продаже дома и земельного участка необходимо уплатить налог на прибыль от продажи недвижимости и налог на землю.

Leave a Reply