Уважаемое Руководство,

Я обращаюсь к вам с просьбой рассмотреть возможность предоставления мне налогового вычета за обучение. В соответствии с законодательством, граждане имеют право списывать расходы, связанные с образованием, и я хотел бы воспользоваться этим правом.

В настоящее время я являюсь студентом университета и прилагаю копию договора об образовании, подтверждающего мою учебу. В рамках этого договора я осуществляю обучение на бюджетной основе и покрываю свои расходы самостоятельно.

Стоит отметить, что я активно стремлюсь к самосовершенствованию и постоянно пополняю свои знания, посещая дополнительные курсы и тренинги в области моей специализации. В данном случае, я обратился в соответствующую учебную организацию и заключил договор на дополнительные образовательные услуги. Данная учеба требует дополнительных финансовых затрат, и я был бы признателен, если бы вы поддержали мое стремление к саморазвитию и предоставили мне налоговый вычет за эти расходы.

Я полностью осознаю, что получение налогового вычета привязано к определенным требованиям и процедурам. Готов предоставить все необходимые документы и соблюдать все предписания, установленные налоговыми органами, чтобы полностью соответствовать закону.

Надеюсь на ваше понимание и положительное рассмотрение моей просьбы. В случае положительного решения, я обязуюсь своевременно предоставить вам все необходимые документы для получения налогового вычета. С благодарностью ожидаю вашего ответа и надеюсь на ваше позитивное решение.

С уважением,

Ваше имя

- Почему стоит подавать заявление на налоговый вычет за обучение?

- Как правильно оформить письменное заявление на налоговый вычет за обучение?

- Какие документы необходимо приложить к заявлению на налоговый вычет за обучение?

- Какие требования должно соответствовать обучение, чтобы быть принятым в расчет для получения налогового вычета?

- Каковы последствия подачи ложной информации в заявлении на налоговый вычет за обучение?

- Как и куда подать заявление на налоговый вычет за обучение?

- Документы, необходимые для подачи заявления

- Сроки подачи заявления

- Вопрос-ответ:

- Какие документы нужно предоставить для получения налогового вычета за обучение?

- Какую сумму можно списать в качестве налогового вычета за обучение?

- Какие категории граждан имеют право на получение налогового вычета за обучение?

- Видео:

Почему стоит подавать заявление на налоговый вычет за обучение?

Подача заявления на налоговый вычет за обучение имеет ряд преимуществ, которые могут быть важными для каждого налогоплательщика:

- Экономия денег: налоговый вычет позволяет вернуть часть потраченных на обучение средств, что является отличной возможностью сэкономить деньги.

- Повышение квалификации: возможность получить налоговый вычет за обучение способствует продвижению по карьерной лестнице и повышению профессионального уровня.

- Продвижение налогоплательщика: налоговый вычет за обучение может увеличить налоговую базу, что позволяет получить больший доход и повысить свой статус.

- Государственная поддержка: налоговый вычет за обучение является мерой государственной поддержки налогоплательщиков и способствует развитию образования и культуры в целом.

- Простота оформления: подача заявления на налоговый вычет за обучение не требует особых сложностей и может быть совершена онлайн или лично в налоговой инспекции.

Итак, подача заявления на налоговый вычет за обучение является выгодным шагом для налогоплательщика, предоставляющим ряд преимуществ в финансовом и профессиональном плане.

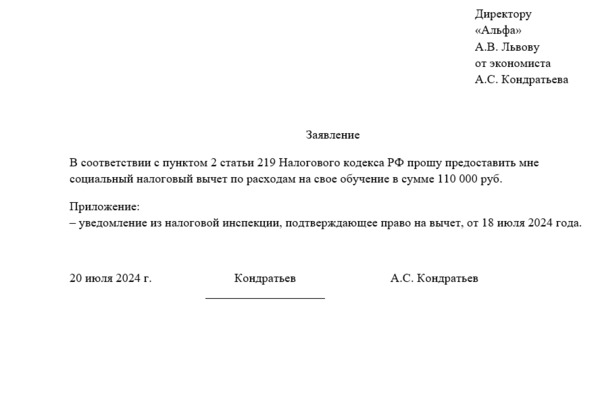

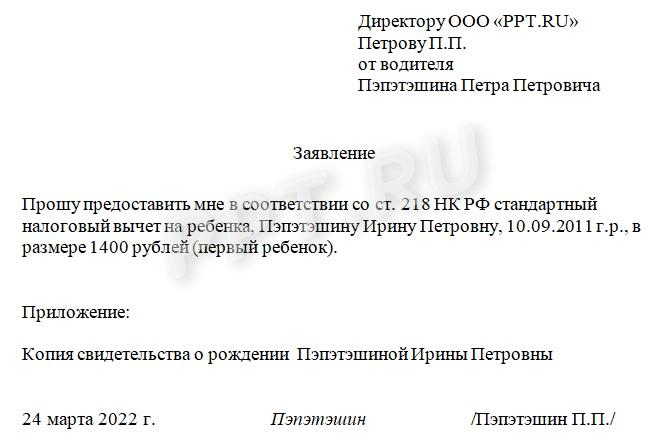

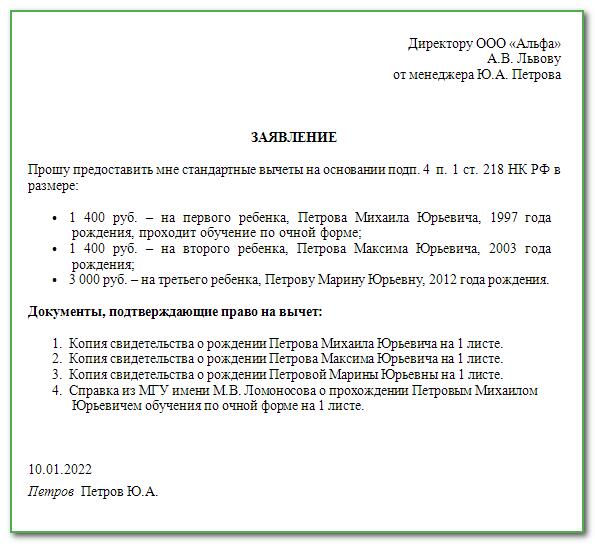

Как правильно оформить письменное заявление на налоговый вычет за обучение?

Для начала, необходимо указать свои персональные данные, такие как ФИО, адрес проживания и контактные данные. После этого, следует указать информацию о месте обучения, курсе или программе обучения, а также периоде обучения.

В заявлении необходимо также указать сумму расходов на обучение, которая будет использоваться для расчета возможного налогового вычета. При этом, важно приложить все необходимые документы, подтверждающие эти расходы, такие как квитанции об оплате обучения или договоры.

Одним из важных моментов при оформлении заявления на налоговый вычет за обучение является правильное заполнение декларации по налогу на доходы физических лиц. В декларации необходимо указать сумму возможного налогового вычета, а также все необходимые сведения об обучении.

После заполнения заявления и подачи декларации, необходимо отправить эти документы в налоговую инспекцию. Важно учитывать, что дедлайн для подачи заявления на налоговый вычет за обучение возможно может быть установлен на определенную дату, поэтому следует не забывать о своевременной подаче документов.

Какие документы необходимо приложить к заявлению на налоговый вычет за обучение?

При подаче заявления на налоговый вычет за обучение необходимо приложить следующие документы:

| № | Наименование документа |

|---|---|

| 1 | Копия договора об обучении, заключенного с образовательным учреждением или учебной организацией. Должны быть указаны сведения о стоимости обучения, сроке и направлении обучения. |

| 2 | Справка об оплате обучения, выданная образовательным учреждением или учебной организацией. В справке должны быть указаны сумма оплаты и период, за который была произведена оплата. |

| 3 | Копия документа, подтверждающего вашу личность (паспорт РФ). |

| 4 | Копия свидетельства о рождении, если обучение проходит для ребенка. |

| 5 | Копии налоговых деклараций за соответствующий налоговый период. Если заявитель не является налоговым резидентом, то необходимо приложить подтверждающие документы. |

Обратите внимание, что правила приложения документов для получения налогового вычета могут различаться в зависимости от законодательства вашей страны.

Какие требования должно соответствовать обучение, чтобы быть принятым в расчет для получения налогового вычета?

Для того чтобы обучение могло быть учтено при расчете налогового вычета, оно должно соответствовать определенным требованиям. Вот основные из них:

Образовательное учреждение. Обучение должно проходить в учебном заведении, признанном государством или его уполномоченными органами. Это могут быть школы, колледжи, институты и другие учебные заведения, которые имеют действующую лицензию или аккредитацию.

Официальная программа обучения. Для получения налогового вычета необходимо проходить обучение по официальным программам, утвержденным соответствующими органами. Обучение должно быть направлено на приобретение новых профессиональных знаний и навыков, а также повышение квалификации или переквалификации.

Достаточная нагрузка. Обучение должно иметь определенную продолжительность и объем, чтобы быть признанным значимым в налоговых целях. Обычно это означает, что обучение должно составлять не менее 16 академических часов или 72 часа в год. Также должны быть выполнены требования к объему практических занятий или лабораторных работ.

Финансовые документы. Чтобы получить налоговый вычет, необходимо предоставить документы, подтверждающие осуществление платежей за обучение. Это могут быть квитанции об оплате обучения, договоры или другие документы, которые подтверждают факт проведения обучения и сумму платежей.

Сохранение документов. Важно сохранить все документы, связанные с обучением, так как их может потребоваться предоставить налоговым органам в случае проведения проверки. Документы должны быть достоверными и содержать полную информацию о проведенном обучении.

Соблюдение данных требований позволит вам включить все затраты на обучение в налоговый вычет и уменьшить сумму налога, который вы должны заплатить. Не забывайте следить за изменениями в законодательстве, чтобы всегда быть в курсе последних требований и возможных изменений при получении налоговых вычетов за обучение.

Каковы последствия подачи ложной информации в заявлении на налоговый вычет за обучение?

Во-первых, подача ложной информации может привести к отказу в получении налогового вычета. Если налоговые органы обнаружат, что в заявлении предоставлены недостоверные данные, они могут отклонить заявление на вычет и потребовать дополнительные доказательства.

Во-вторых, налоговые органы имеют право проводить проверку и контроль за достоверностью предоставленной информации. Если в ходе проверки будет установлено, что заявитель предоставил ложные документы или искаженные сведения, налоговые органы могут применить административные или уголовные санкции.

Административные санкции могут включать штрафы, которые устанавливаются в размере определенного процента от суммы налогового вычета. Штрафы могут быть значительными и могут привести к дополнительным расходам для налогоплательщика.

Кроме того, подача ложного заявления может быть квалифицирована как умышленное налоговое преступление. В этом случае налогоплательщик может быть привлечен к уголовной ответственности, которая может включать наказание в виде штрафа или даже лишения свободы.

Поэтому очень важно предоставлять точную и достоверную информацию при подаче заявления на налоговый вычет за обучение. Налогоплательщику следует тщательно проверять все предоставленные документы и убедиться в их достоверности. Подача ложной информации может иметь серьезные юридические и финансовые последствия, которые могут существенно навредить налогоплательщику.

Как и куда подать заявление на налоговый вычет за обучение?

Если вы являетесь налогоплательщиком и хотите воспользоваться возможностью получить налоговый вычет за обучение, вам необходимо подать соответствующее заявление в налоговую инспекцию.

Заявление на налоговый вычет за обучение можно подать как в электронном, так и в бумажном виде. В электронном виде заявление можно подать через сайт Федеральной налоговой службы. Для этого вам необходимо зарегистрироваться на сайте и выбрать соответствующий раздел для подачи заявления. В бумажном виде заявление можно подать лично в налоговую инспекцию или отправить по почте с уведомлением о вручении.

Документы, необходимые для подачи заявления

При подаче заявления вам необходимо предоставить следующие документы:

| 1. | Заполненное заявление на получение налогового вычета за обучение. |

| 2. | Копии документов подтверждающих стоимость обучения (например, договор об обучении, квитанции об оплате). |

| 3. | Копию свидетельства о рождении или паспорта налогоплательщика. |

| 4. | Копии других документов, подтверждающих статус налогоплательщика, если это необходимо. |

Внимательно проверьте все документы перед подачей, чтобы избежать ошибок и задержек в рассмотрении заявления.

Сроки подачи заявления

Заявление на налоговый вычет за обучение необходимо подать в налоговую инспекцию не позднее 30 апреля года, следующего за годом, в котором были произведены расходы на обучение. Если вы пропустили срок, то возможность получить налоговый вычет за этот период утрачена.

Подача заявления на налоговый вычет за обучение – это важная процедура, которая позволяет сэкономить на уплате налогов и получить компенсацию за образовательные расходы. Ознакомьтесь с требованиями и сроками подачи, чтобы не упустить возможность воспользоваться данной льготой.

Вопрос-ответ:

Какие документы нужно предоставить для получения налогового вычета за обучение?

Для получения налогового вычета за обучение необходимо предоставить следующие документы: 1. Заявление на получение налогового вычета; 2. Копию договора об обучении; 3. Копию квитанции об оплате обучения; 4. Справку от образовательного учреждения, подтверждающую фактическую оплату обучения.

Какую сумму можно списать в качестве налогового вычета за обучение?

Сумма налогового вычета за обучение составляет до 120 тысяч рублей в год на одного человека. Это значит, что вы можете списать с доходов до 120 тысяч рублей, которые были потрачены на свое образование или образование своих детей.

Какие категории граждан имеют право на получение налогового вычета за обучение?

Право на получение налогового вычета за обучение имеют следующие категории граждан: 1. Родители, оплачивающие обучение своих несовершеннолетних детей; 2. Самостоятельно обучающиеся студенты; 3. Работники, проходящие профессиональное обучение.

Leave a Reply