Все деловые процессы рано или поздно завершаются, и то же самое можно сказать о бизнесе индивидуальных предпринимателей. Закрытие ИП – это неизбежный шаг для многих предпринимателей, но с изменениями в налоговом законодательстве, вступающими в силу в 2024 году, процесс закрытия ИП может стать более сложным и требовательным.

Одной из наиболее существенных изменений, которые ожидают ИП при закрытии своего бизнеса, является изменение порядка оплаты налога по упрощенной системе налогообложения (УСН). В данный момент ИП платит налог только за фактически полученный доход, но с 2024 года введутся новые правила налогообложения, затрагивающие прибыль, полученную при закрытии ИП.

По новым правилам ИП при закрытии будет обязан оплатить налог с полученной в течение года дохода, исходящий из ставки налога УСН, установленной для данной отрасли. Величина этого налога будет рассчитываться исходя из дохода без вычета произведенных затрат и будет исчисляться налоговыми органами на основании данных отчетности.

- Оплата налога по УСН для ИП в 2024: основные изменения при закрытии

- Общая информация о налоге УСН

- Специальные условия налогообложения для ИП

- Упрощенная система налогообложения (УСН)

- Особенности УСН для ИП

- Новые требования к закрытию ИП в 2024 году

- Изменения в процедуре уплаты налога при закрытии ИП

- Важные сроки и документы при закрытии ИП

- Последствия неправильной оплаты налога при закрытии ИП

- Штрафы за неправильную оплату налога

- Проблемы с налоговыми органами при закрытии ИП

- Вопрос-ответ:

- Какие изменения произошли в оплате налога по УСН для ИП при закрытии ИП?

- Какие штрафы предусмотрены за неуплату налога по УСН при закрытии ИП?

- Какие документы нужно предоставить для закрытия ИП с уплатой налога по УСН?

- Что произойдет, если не предоставить декларацию о прибылях при закрытии ИП?

- Может ли ИП закрыться без уплаты налога по УСН?

- Какие основные изменения по оплате налога по УСН ожидают ИП при закрытии деятельности?

- Видео:

Оплата налога по УСН для ИП в 2024: основные изменения при закрытии

С 2024 года предприниматели, работающие по упрощенной системе налогообложения (УСН), сталкиваются с рядом новых изменений при закрытии своего ИП. Важно учесть, что данные изменения носят ограничительный характер и нацелены на повышение контроля со стороны налоговых органов.

Во-первых, для того чтобы закрыть ИП, предпринимателям необходимо представить налоговой службе информацию о всех дебиторах и кредиторах на момент закрытия ИП. Таким образом, налоговые органы смогут убедиться в законности финансовой деятельности ИП.

Во-вторых, с 2024 года перешел в исключение налоговый период у ИП, работающих по УСН, что означает, что налоговое обязательство будет учитываться ежемесячно. Если предприниматель решит закрыть ИП в середине года, ему все равно придется выплатить налог за полный период.

В-третьих, при закрытии ИП с 2024 года предприниматель должен исправить все налоговые декларации, включая корректировки налогов, которые были произведены ранее. Такой механизм поможет налоговым органам следить за тем, чтобы предприниматели не уклонялись от уплаты налогов и не искусственно снижали свою налоговую нагрузку.

В-четвертых, при закрытии ИП предприниматель обязан предоставить налоговой службе документы, связанные с передачей имущества и обязанностей другим лицам. Это может включать договоры купли-продажи, акты приема-передачи и другие документы. Такая мера является дополнительным инструментом для налоговых органов в борьбе с незаконными схемами ухода бизнеса в подполье.

В-пятых, с 2024 года при закрытии ИП предприниматели должны отчитаться о выполнении всех обязательств перед налоговыми органами, включая уплату налогов и расходов на их обслуживание. Только после такой отчетности ИП будет считаться закрытым и предприниматель сможет смело переходить к следующему этапу своей предпринимательской деятельности или завершить ее полностью.

В целом, новые изменения в оплате налога по УСН для ИП в 2024 году при закрытии предпринимательской деятельности вводят более жесткие требования к предоставлению информации и учету финансовых операций. Это обусловлено необходимостью усиления контроля со стороны налоговых органов и более эффективного противодействия нарушениям в сфере налогообложения.

Общая информация о налоге УСН

ИП, применяющий УСН, должен уплачивать ставку налога, которая зависит от вида деятельности и годового оборота. Обычно ставка налога составляет от 6% до 15% от дохода ИП. При этом, ИП не обязан вести учет расходов и составлять отчетность в налоговых органах.

УСН предоставляет ряд преимуществ для ИП. Она упрощает процедуру уплаты налогов и учета финансовой деятельности. Кроме того, ИП, применяющий УСН, освобождается от платы налога на имущество, землю и недвижимость.

Однако, УСН имеет свои ограничения и не подходит для всех видов деятельности. Например, она не применяется для банковских услуг, страхования и деятельности, связанной с оптовой или розничной торговлей алкогольной и табачной продукцией.

В целом, УСН является удобным и простым способом налогообложения для ИП. Эта система позволяет сосредоточиться на основной деятельности и снизить бюрократическую нагрузку.

Специальные условия налогообложения для ИП

Индивидуальные предприниматели (ИП) имеют возможность воспользоваться специальными условиями налогообложения, которые могут значительно упростить процесс уплаты налогов. Они позволяют сэкономить время и ресурсы на различных формальностях, основанных на уплате прогрессивного налога согласно общей системе налогообложения.

Упрощенная система налогообложения (УСН)

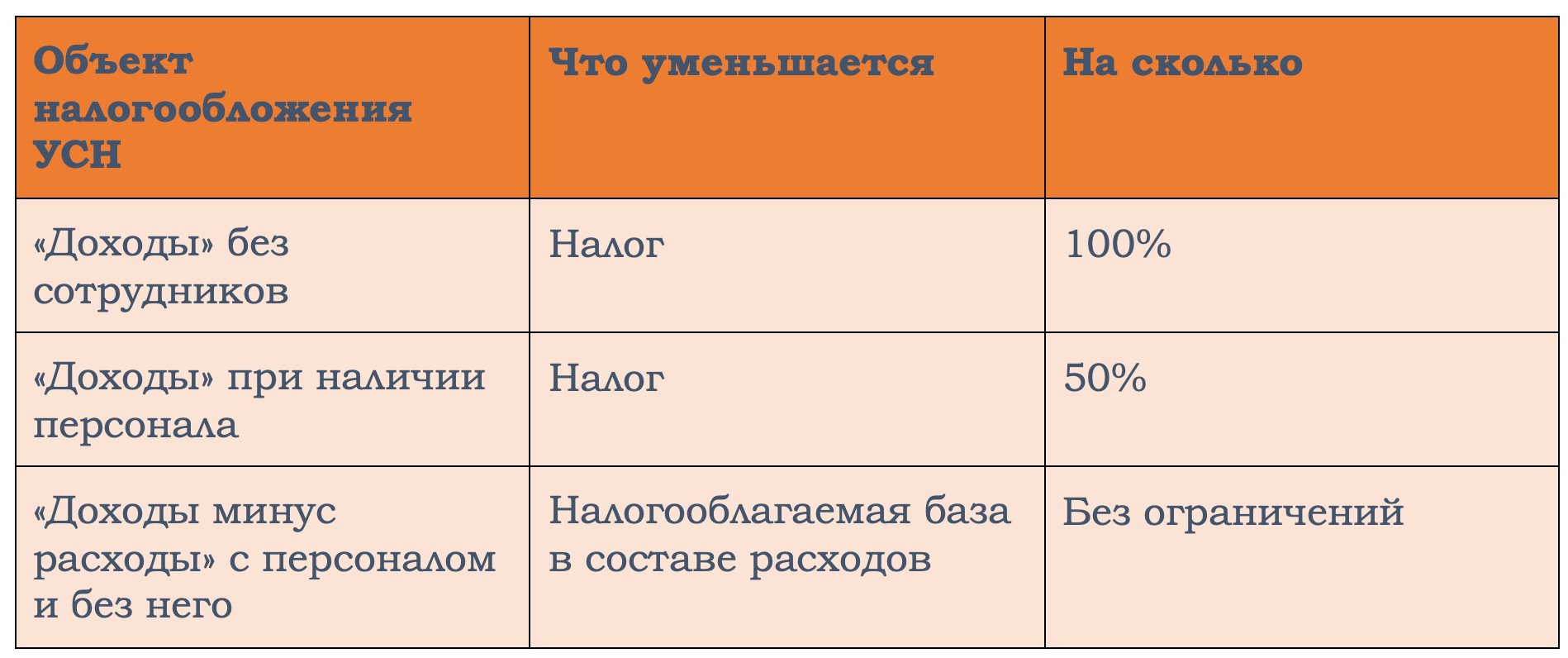

Упрощенная система налогообложения (УСН) является одной из основных форм налогообложения для ИП. Она предлагает упрощенную процедуру учета и уплаты налога, а также предоставляет особые льготы и преимущества для ИП.

Особенности УСН для ИП

Особенности УСН для ИП включают:

- Уплата налога исходя из выручки с учетом ставки налога;

- Отсутствие необходимости ведения сложного бухгалтерского учета;

- Отсутствие обязательности составления и предоставления отчетности по уплаченным налогам;

- Возможность использования упрощенной системы ведения налоговой документации;

- Снижение налоговой нагрузки за счет применения нулевой ставки налога при выполнении определенных условий (например, при работе в регионах с особыми экономическими условиями).

Специальные условия УСН могут существенно облегчить режим работы для ИП, освободив их от необходимости разбираться в сложной налоговой документации и сократив время, затрачиваемое на уплату налога.

Важно отметить, что специальные условия налогообложения для ИП налагают определенные ограничения и оговариваются в законодательстве. Перед принятием решения о применении УСН рекомендуется обратиться к экспертам-налоговикам или юристам, чтобы правильно оценить возможные последствия и выбрать наиболее подходящий режим налогообложения для своего бизнеса.

Новые требования к закрытию ИП в 2024 году

Первым изменением, важным для ИП, является обязательность осуществления платежей в упрощенной системе налогообложения (УСН) в полном объеме до закрытия ИП. Ранее, при закрытии ИП, физическое лицо имело возможность не выплачивать налоговые обязательства перед государством, так как его предпринимательская деятельность прекращалась. Теперь же, с новыми требованиями, ИП должны погасить все задолженности по налогам и сборам, уплачиваемым в рамках УСН.

Второе важное нововведение касается предоставления сведений о закрытии ИП в налоговую службу. Теперь ИП должны предоставить в налоговую организацию уведомление о закрытии ИП в течение 5 рабочих дней с момента прекращения предпринимательской деятельности. Ранее, срок предоставления такого уведомления составлял 30 дней. В случае несвоевременного предоставления уведомления о закрытии ИП, ИП может понести непредусмотренные законом штрафные санкции.

Также следует отметить, что закрытие ИП подразумевает передачу оставшихся активов и обязательств на другие лица или организации. Новые требования предусматривают возможность передачи активов и обязательств на подходящего правопреемника в случае прекращения деятельности ИП. Ранее, при закрытии ИП, активы и обязательства должны были быть покрыты собственными средствами индивидуального предпринимателя.

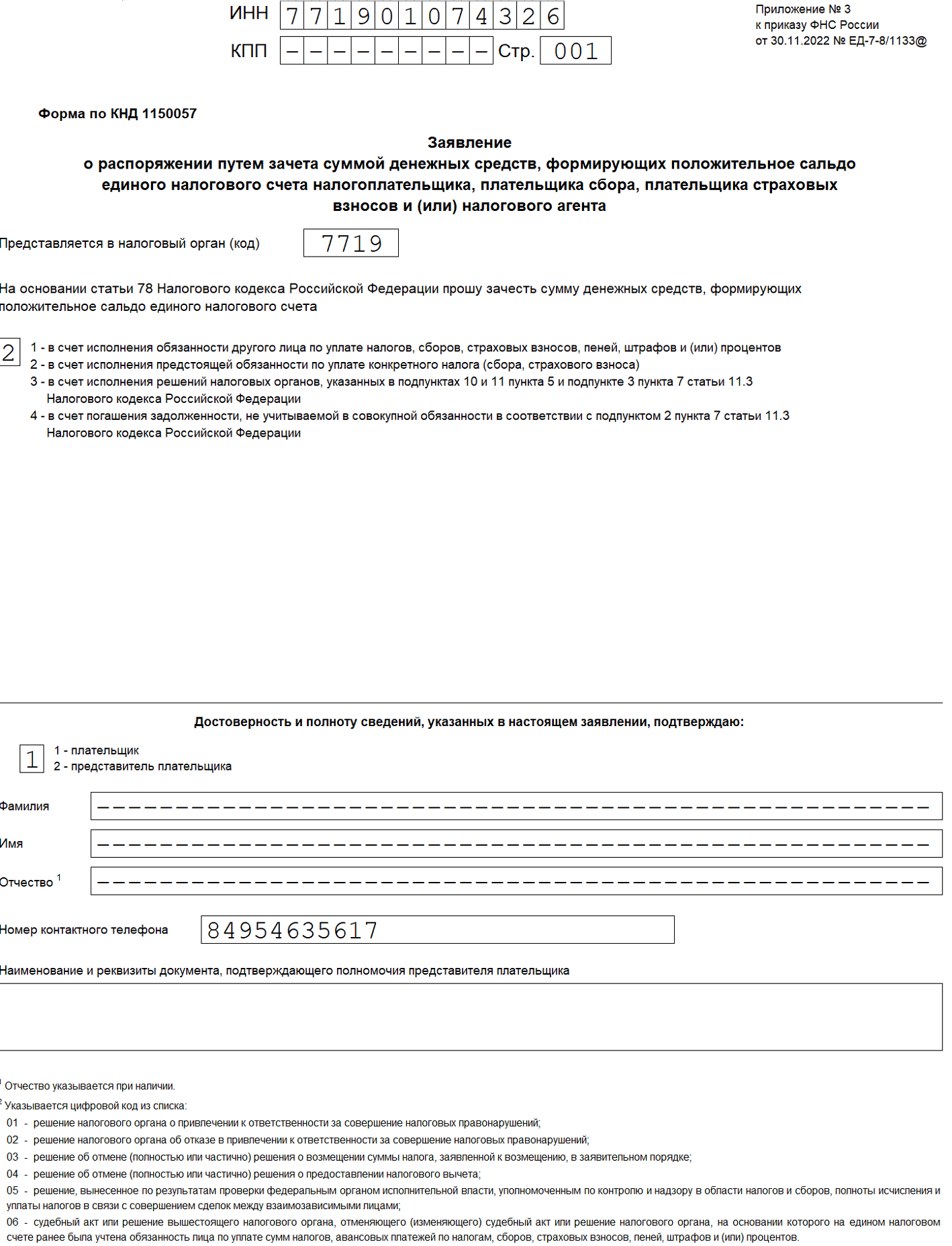

Изменения в процедуре уплаты налога при закрытии ИП

С 1 января 2024 года вступят в силу изменения в процедуре уплаты налога при закрытии индивидуального предпринимателя (ИП) по упрощенной системе налогообложения (УСН). Эти изменения будут затрагивать порядок расчета и уплаты налога при прекращении деятельности ИП, а также введут новые требования к документации.

Одно из главных изменений касается порядка расчета налога при закрытии ИП. Вместо прежнего механизма, при котором налоговая база определялась на основе полученных доходов, установлен новый порядок расчета. Теперь налоговая база определяется путем вычета накопительного дохода от суммы начисленных доходов за весь период деятельности ИП. Таким образом, ИП будет уплачивать налог только с текущих доходов, а накопительный доход будет освобожден от налогообложения.

Вместе с тем, изменяется и порядок уплаты налога при закрытии ИП. Теперь налог необходимо уплатить в полном объеме до момента прекращения деятельности ИП. Ранее ИП имел возможность уплачивать налоги постепенно, дважды в год, в соответствии с установленными сроками.

Также стоит отметить, что с 1 января 2024 года становятся обязательными новые требования к документации при закрытии ИП. Теперь необходимо представить налоговой службе документы, подтверждающие факт прекращения деятельности ИП, например, выписку из Единого государственного реестра индивидуальных предпринимателей и свидетельство о государственной регистрации прекращения деятельности. Также в некоторых случаях может потребоваться предоставление дополнительных документов, свидетельствующих о закрытии ИП.

| Налоговый период | Срок уплаты налога |

|---|---|

| Первый квартал | до 30 апреля текущего года |

| Второй квартал | до 31 июля текущего года |

| Третий квартал | до 31 октября текущего года |

| Четвертый квартал | до 31 января следующего года |

Таким образом, ИП, закрывающий свою деятельность, должен быть готов к новым правилам уплаты налога по упрощенной системе налогообложения. Важно заранее ознакомиться с требованиями к документации и своевременно уплатить налог в полном объеме, согласно установленным срокам.

Важные сроки и документы при закрытии ИП

При закрытии индивидуального предпринимательства (ИП) необходимо соблюдать определенные сроки и подготовить некоторые документы. Важно учесть, что ненадлежащее исполнение данных требований может привести к штрафам и негативным последствиям.

Вот некоторые важные сроки и документы, о которых нужно помнить при закрытии ИП:

1. Уведомление налоговой службы: Прежде чем закрыть ИП, необходимо уведомить налоговую службу о намерении прекратить деятельность. Это следует сделать в письменной форме и в установленные сроки. Обычно на уведомление дается 3 рабочих дня для регистрации и закрытия ИП.

2. Заключение о прекращении деятельности: После получения уведомления, налоговая служба проводит проверку и заключает о прекращении деятельности ИП. Этот документ является основанием для снятия ИП с учета в налоговой инспекции.

3. Отчетность по УСН: При закрытии ИП необходимо представить декларацию по упрощенной системе налогообложения (УСН) за последний налоговый период. В нем указываются все доходы и расходы, а также уплаченные налоги.

4. Документы о закрытии деятельности: Помимо вышеуказанных документов, при закрытии ИП необходимо подготовить и сохранить копии следующих документов:

– Уведомление о прекращении индивидуальной деятельности.

– Все приказы и решения об учреждении ИП.

– Бухгалтерская и налоговая отчетность.

– Документы о регистрации ИП и получении ИНН.

– Договоры и документы о сотрудничестве, если они были.

– Расчетно-платежные документы и акты о приеме-передаче товаров или услуг.

Соблюдение установленных сроков и подготовка необходимой документации поможет избежать проблем при закрытии ИП. Рекомендуется обратиться к квалифицированному специалисту или юристу, чтобы гарантировать правильное осуществление всех процедур.

Последствия неправильной оплаты налога при закрытии ИП

Штрафы за неправильную оплату налога

Если индивидуальный предприниматель неправильно оплачивает налог, он может быть подвержен штрафам со стороны налоговой службы. Размер штрафов может быть значительным и зависит от суммы неоплаченного налога и срока просрочки. Кроме того, налоговые органы также могут обратиться в суд с требованием взыскания неоплаченных налогов и штрафов, что может привести к дополнительным судебным издержкам и проблемам с кредиторами.

Проблемы с налоговыми органами при закрытии ИП

Неправильная оплата налога может вызвать проблемы с налоговыми органами при закрытии ИП. Если индивидуальный предприниматель не оплатил налогы или не предоставил правильные документы, налоговая служба может не согласиться на закрытие ИП или отложить процесс. Это может привести к задержкам и дополнительным затратам. Кроме того, налоговые органы могут провести дополнительные проверки и аудиты, чтобы убедиться в правильности оплаты налогов.

| Последствия неправильной оплаты налога при закрытии ИП: | Штрафы со стороны налоговой службы | Проблемы с налоговыми органами при закрытии ИП |

|---|---|---|

| Размер штрафов зависит от неоплаченной суммы налога и срока просрочки | Отказ или отсрочка в закрытии ИП | Дополнительные проверки и аудиты |

| Могут возникнуть судебные разбирательства |

Чтобы избежать негативных последствий неправильной оплаты налога при закрытии ИП, необходимо внимательно следить за своими налоговыми обязательствами и своевременно погашать задолженности. Рекомендуется обратиться за консультацией к бухгалтеру или налоговому специалисту, чтобы быть уверенным в правильности оплаты налога и корректном закрытии ИП. Это поможет избежать штрафов, проблем с налоговыми органами и сохранить репутацию бизнеса.

Вопрос-ответ:

Какие изменения произошли в оплате налога по УСН для ИП при закрытии ИП?

В 2024 году вступили в силу изменения в правилах оплаты налога по УСН для ИП при закрытии ИП. Вместо ранее действовавшей схемы, согласно которой ИП мог закрыть свою деятельность автоматически и без уплаты налога, теперь необходимо представить декларацию о прибылях и уплатить налог на прибыль по ставке, установленной для УСН.

Какие штрафы предусмотрены за неуплату налога по УСН при закрытии ИП?

В случае неуплаты налога по УСН при закрытии ИП, предусмотрены штрафы. Размер штрафа зависит от таких факторов, как сумма неуплаченного налога и задержка в его уплате. Обычно штраф составляет 20% от суммы неуплаченного налога. Также возможно применение других санкций, вплоть до уголовной ответственности.

Какие документы нужно предоставить для закрытия ИП с уплатой налога по УСН?

Для закрытия ИП с уплатой налога по УСН необходимо предоставить следующие документы: декларацию о прибылях, отражающую информацию о деятельности ИП за весь период ее существования; расчет налоговой базы и суммы налога, который требуется уплатить; копию паспорта ИП; выписку из единого государственного реестра индивидуальных предпринимателей (ЕГРИП).

Что произойдет, если не предоставить декларацию о прибылях при закрытии ИП?

Если не предоставить декларацию о прибылях при закрытии ИП, будет считаться, что предприниматель не прекратил свою деятельность и не уплатил налог на прибыль. В этом случае возможны штрафы и другие санкции, а также продолжение налогового администрирования со стороны налоговой службы.

Может ли ИП закрыться без уплаты налога по УСН?

В 2024 году ИП не может закрыться без уплаты налога по УСН. До вступления в силу новых правил, ИП мог закрыть свою деятельность без уплаты налога. Однако сейчас, для закрытия ИП необходимо представить декларацию о прибылях и уплатить налог на прибыль по ставке, установленной для УСН.

Какие основные изменения по оплате налога по УСН ожидают ИП при закрытии деятельности?

Основные изменения, которые ожидают ИП при закрытии деятельности по УСН, связаны с налогообложением полученной прибыли. Вместо обычной процедуры уплаты налога в соответствии с установленной ставкой, ИП в 2024 году будут обязаны уплачивать налог на полученные доходы по горизонтально-пропорциональной шкале. Это означает, что в зависимости от размера дохода, ИП будет платить налог по разным ставкам. Кроме того, введены новые требования к представлению отчетности и документов при закрытии ИП.

Leave a Reply